Какие продукты может предложить сбербанк

Кредит для любых целей

- Потребительский кредит без обеспечения — от 15,9%

- Потребительский кредит под поручительство физических лиц — от 14,9%

- Нецелевой кредит под залог недвижимости — 15,5%

- Кредит военнослужащим — участникам НИС -16,5%

- Кредит физическим лицам, ведущим личное подсобное хозяйство — от 21%

Кредит на образование

- Образовательный кредит с государственной поддержкой — от 7,75%

Кредит на покупку жилья

- Ипотека с государственной поддержкой — от 12%

- Приобретение готового жилья — от 12,5%

- Приобретение строящегося жилья — от 13,%

- Строительство жилого дома — от 13,5%

- Загородная недвижимость — от 13%

- Ипотека плюс материнский капитал — от 12,5%

- Ипотека для молодой семьи — от 12,5%

- Военная ипотека — от 12,5%

Кредит для погашения долга в стороннем банке

- Рефинансирование жилищных кредитов — от 13,75%

- Потребительский кредит на рефинансирование — от 17,5%

Кредитные карты

Универсальные кредитные карты:

- Золотые карты — от 25,9%

- Классические карты — от 25,9%

- Карты мгновенной выдачи — от 25,9%

- Молодежные карты Visa Classic и MasterCard Standard — 33,9%

Партнерские кредитные карты:

- Карта «Подари жизнь» — от 25,9%

- Карта «Аэрофлот» — от 25,9%

Какие кредиты выдают в Сбербанке

Все кредиты банка актуальны на 23 мая 2016 года. Также не забываем, что подать заявку онлайн можно на любой кредитный продукт банка.

На сегодняшний день каждый третий житель страны, желающий получить займ, обращается в Сбербанк. Аналогичная ситуация складывается и в коммерческом секторе, где доля кредитов, полученных в этом финучреждении, составляет около 30% от общей суммы заемных средств. Широкий спектр предложений для населения и предприятий позволяет выбрать оптимальную программу для решения поставленных задач.

Кредиты частным лицам

- Потребительские кредиты включают в себя ссуды без обеспечения либо с внесением залога в виде недвижимости, а также займы с привлечением поручителей. Условия выдачи средств и подход к заемщикам по каждому из вариантов имеют ряд отличий. Самые высокие требования предъявляются к людям, не имеющим имущества и поручителей. Они могут взять до 1,5 млн. рублей под 17,5%.

- Кредиты для получения высшего либо среднего образования выдаются на срок, превышающий общее время обучения на 10 лет. К таким займам применяется ставка 7,06%. Получить банковские средства могут люди, поступающие в учебные заведения, заключившие договор с Минобрнауки и Сбербанком. Форма обучения не важна.

- Ипотечные кредиты выдаются на готовое или строящееся жилье. Также возможно приобретение загородной недвижимости. Желающие взять займ могут рассчитывать на сумму от 300 тыс. руб. по ставке от 13,5% в год. Срок действия стандартного договора до 30 лет, а для военной ипотеки – до 15.

- Также частным лицам предлагается получить кредитные карты с широким выбором дополнительных услуг.

- Для клиентов, не имеющих ресурсов на выплату кредитов, взятых в других банках, существуют программы рефинансирования как жилищных, так и потребительских займов.

Кредиты малому бизнесу

Коммерсанты имеют возможность воспользоваться финансовой поддержкой Сбербанка, взяв средства на развитие либо расширение своего предприятия.

- Беззалоговые займы до 3-х млн. руб. на различные цели даются на срок до 3-х или 4-х лет. На текущий момент действуют следующие ставки: «Доверие» — от 19,5%, «Бизнес-Доверие» — от 18,98%.

- Кредиты на восполнение оборотных активов позволяют строить долгосрочные планы и своевременно рассчитываться с партнерами. В зависимости от тарифа, средства даются на срок 12-48 месяцев. В программе «Бизнес-Оборот» заемщику выделяется сумма от 150 тыс. руб. Самую большую сумму, составляющую 17 млн. руб., можно получить по услуге «Бизнес-Овердрафт».

- Займы на покупку коммерческого недвижимого имущества или автомобилей можно получить в рамках программ «Бизнес-Недвижимость» и «Бизнес-Авто», соответственно. А воспользовавшись кредитом «Бизнес-Инвест» можно рефинансировать старые долги перед кредиторами, сюда же следует считать и лизинговые компании. Размер выдаваемых средств – от 150 тыс. руб. Отдельно стоит рассмотреть предложение под названием «Экспресс-Ипотека», позволяющее в срочном порядке взять до 7 млн. руб.

Для корпоративных клиентов и крупных организаций также существуют интересные предложения кредитования и финансирования проектов.

Здравствуйте, друзья!

Разве может быть серия статей с обзорами банков без номера 1 в этом списке? В рейтингах по финансовым активам, по выданным ипотечным кредитам, по вкладам и т. д. уверенно лидирует Сбербанк. Справедливости ради надо отметить, что в народном рейтинге банк занимает скромное 42-е место. Как в анекдоте: мыши плакали, кололись, но продолжали жевать кактус.

Рассмотрим официальный сайт Сбербанка и попробуем разобраться, за что так любят и так ненавидят самый старый и крупный банк России.

О банке

Сбербанк насчитывает уже 178 лет. Он работает с 1841 года. У людей старшего поколения банк ассоциируется со сберкассой, где люди держали свои сбережения, и никто не думал о каком-то доходе.

Сейчас Сбербанк – это далеко не только сберегательная касса, хотя эту функцию он, как и любой банк, продолжает осуществлять. Это современная финансово-кредитная организация, которая представлена во всех субъектах России и в нескольких странах мира. Она предлагает все существующие на сегодня услуги и банковские продукты для физических и юридических лиц.

Цифры достижений впечатляют:

- 70 % населения России пользуются услугами Сбербанка;

- 11 млн клиентов за рубежом;

- 46 % вкладов приходится на долю Сбербанка;

- 38,7 % кредитов физическим и 32,2 % юридическим лицам выдает наш старожил банковского сектора.

Банк развивается. Многие клиенты всего несколько лет назад сравнивали дистанционное обслуживание, в частности мобильное приложение, с конкурентами не в пользу Сбербанка. Сегодня все изменилось.

Ошибочно думать, что банк государственный. Центробанку принадлежит только 50 % акций плюс одна. Остальные – у российских и международных инвесторов.

Официальных телефонов два:

- 900 – с мобильных телефонов в России;

- +7 495 500-55-50 – для звонков из любой страны мира.

Вы их можете найти не только на главной странице, но и на любой странице сайта внизу.

Рассмотрим, что предлагает банк частным лицам:

- Кредиты на любые цели всем, в том числе пенсионерам и молодежи.

- Ипотека и ее рефинансирование.

- Дебетовые и кредитные карты.

- Все виды вкладов.

- Другие услуги: страхование, инвестирование и пр.

Кредиты

Рассмотрим, какие кредиты выдает Сбербанк.

На любые цели

Требования и основные условия:

- минус 1 % к ставке, если вы получаете зарплату или пенсию на карту Сбербанка;

- ставка рассчитывается индивидуально и зависит от суммы, а срок на ее значение не влияет;

- срок – до 5 лет, сумма – до 5 млн рублей;

- требования к заемщику стандартные: от 18 (от 21 года для обычных заемщиков) до 70 лет (потенциально даже пенсионер может получить кредит);

- если получаете зарплату или пенсию в Сбербанке, то из документов потребуется только паспорт, в противном случае – копия трудовой книжки и справка о доходах;

- наличие гражданства РФ – обязательно.

Посмотрите, какие ставки для заемщиков предлагает банк.

Подать заявку можно онлайн или в офисе. Требуемая сумма перечисляется безналичным путем и погашается аннуитетными платежами.

Справедливости ради хочу отметить, что на сайте представлена исчерпывающая информация по тарифам и условиям кредитования. Даже есть памятка заемщика, в которой Сбербанк предупреждает о том, какой ответственный шаг клиент собирается совершить, взяв кредит, и что нужно проверить до его получения.

Для молодежи и пенсионеров

Этот вид кредитов выдается только с поручителем, поэтому еще раз подумайте, прежде чем стать им или попросить кого-нибудь о таком ответственном шаге. Максимальная сумма кредита ограничена 3 млн рублей.

Молодой заемщик может быть от 18 до 21 года, а пенсионер – от 60 до 80 лет.

Обратите внимание, что оформить кредит с поручительством можно только в офисе банка.

Рефинансирование

Если у вас несколько кредитов, или условия по ранее выданным займам вам перестали нравиться, можно подать заявку на рефинансирование. Сбербанк возьмет на себя погашение всех ваших долгов в этом и чужих банках, а вы станете вносить только один платеж.

Посмотрите, что можно объединить в один кредит.

Ставки зависят от рефинансируемой суммы.

Ипотека

Ипотека в Сбербанке пользуется популярностью. Банк участвует во всех государственных программах:

- для семей с детьми,

- для военных,

- на приобретение жилья по программе реновации в Москве.

Ипотеку берут:

- на покупку строящихся и готовых квартир;

- на строительство жилых домов, дач и других строений потребительского назначения;

- на покупку гаража или машино-места.

Есть отдельные программы по рефинансированию и реструктуризации кредитов.

Оформление ипотеки осуществляется через специальный сервис “ДомКлик”. Там можно подобрать ипотечную программу, выбрать жилье у аккредитованных застройщиков или агентств, подать заявку с приложением всех необходимых документов в онлайн-режиме.

Карты

Рассмотрим карты, которые нам предлагает Сбербанк.

Дебетовые

Есть для рядовых граждан, пенсионеров, молодежи, болельщиков и путешественников. К сожалению, только по пенсионной карточке предусмотрено начисление процентов на остаток в размере 3,5 %. Нельзя назвать это предложение выгодным.

Несмотря на малопривлекательные тарифы, Сбербанк по количеству выданных дебетовых карт занимает лидирующую позицию. Это объясняется несколькими причинами:

- многие пенсионеры по старинке оформляют получение пенсии в своем старом, проверенном банке;

- большое количество банкоматов и офисов во всех регионах, в маленьких городах и селах и даже за рубежом;

- часто госучреждения, крупные предприятия заключают договоры на обслуживание своих зарплатных проектов именно со Сбербанком;

- карты Сбербанка есть почти у каждого, поэтому получается много экономить на переводах друг другу.

С 2011 года в банке действует бонусная программа “Спасибо”, которая позволяет копить баллы и обменивать их на товары и услуги у партнеров. Программа сегодня – это интерактивная игра, где владелец карты должен выполнять задания и переходить с уровня на уровень, которые отличаются составом привилегий. К сожалению, просто совершать покупки и получать за это кэшбэк теперь не получится.

Заказать карту можно онлайн, получить – в отделении банка по паспорту.

Кредитные

Кредитных карт меньше, чем дебетовых. Получить их не составит труда, особенно тем, кто часто пользуется дебетовой картой. Мне, например, с регулярным постоянством присылают предодобренные предложения по кредитке.

Условия нельзя назвать привлекательными:

- льготный период – всего 50 дней;

- обслуживание по классическим кредиткам только в первый год бесплатное;

- высокая процентная ставка (от 23,9 % годовых для классики), если клиент не уложился в льготный период;

- за выдачу наличных берутся большие комиссии (3 %, но не менее 390 рублей).

По кредитным так же, как и по дебетовым картам, действует бонусная программа.

Вклады

Все виды вкладов можно сгруппировать:

- Сберегательные: Сохраняй, Пополняй, Управляй, Социальный и Подари жизнь.

- Для детей.

- Для пенсионеров.

- С повышенными ставками.

Рассмотрим сберегательные разновидности.

Сохраняй

Вклад “Сохраняй” не предусматривает пополнения и снятия. Максимальная ставка – 5,75 %, зависит от суммы и срока. При открытии вклада в офисе банка ставка ниже.

Для пенсионеров будут действовать особые условия: они имеют по своим вкладам максимальные проценты, независимо от суммы.

Пополняй

Не предусматривает снятия, но можно пополнять на сумму от 1 000 руб. Максимальная ставка ниже, чем по “Сохраняй”, – всего 5,3 %.

Управляй

Можно и пополнять, и частично снимать до неснижаемого остатка, минимальное значение которого – 30 000 рублей.

Ставки выше 5 % не поднимутся.

Другие услуги

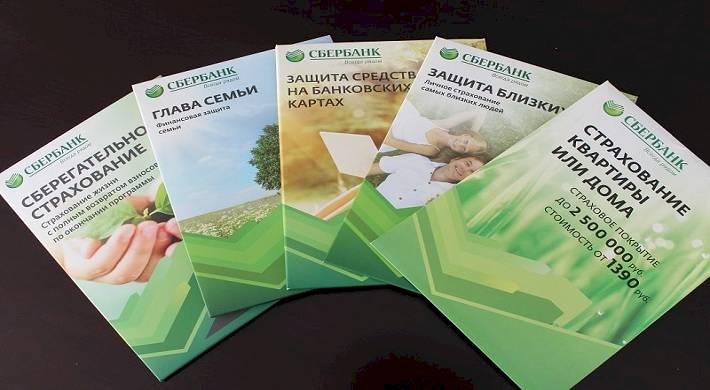

Кроме традиционных банковских продуктов и услуг, Сбербанк предоставляет и другие услуги частным клиентам. Например:

- страховые программы,

- открытие ИИС,

- брокерское обслуживание.

При открытии ИИС банк предлагает 2 варианта работы с ним:

- Самостоятельно покупать ценные бумаги через брокерский счет.

- Доверить деньги профессиональному управляющему.

В первом случае вы открываете ИИС и брокерский счет. Кладете на ИИС до 1 млн рублей и пользуетесь либо готовыми стратегиями, которые разработали аналитики банка, либо самостоятельно выбираете и покупаете ценные бумаги на бирже.

Обратите внимание, что только с 400 тыс. рублей вы сможете возместить 13 % от государства.

Во втором случае вы открываете ИИС с доверительным управлением на сумму от 50 тыс. до 1 млн рублей. Деньги инвестируются в гос. облигации и облигации крупнейших российских компаний. По сути, управляющий предлагает только одну стратегию – “Рублевые облигации”.

Заключение

Мы провели обзор предложений от старейшего банка нашей страны – Сбербанка. Не могу сказать, что он привлекает клиентов заманчивыми и выгодными предложениями. У него другие методы воздействия. В количестве лояльных заемщиков, вкладчиков и держателей банковских карт банк точно не знает недостатка.

Признавайтесь, у вас тоже есть какой-нибудь продукт от Сбербанка?

Продукты Сбербанка пользуются популярностью у всех слоев населения РФ. Большинство банковских программ направлено на поддержку россиян в сложном экономическом положении. Перечень предложений продолжает пополняться.

Основные виды продуктов Сбербанка России для физических лиц

Самая популярная услуга для физических лиц — оформление пластиковых карт. Существует много их видов, каждому соответствует своя задача:

- Если планируется использование банковских денежных средств, лучше заказать пластиковую карту.

- Для использования собственных денег оформляют дебетовый вариант, чтобы получать проценты на остаток средств.

- Клиентам, желающим получать хорошие бонусы, стоит познакомиться с особенными продуктами Сбербанка для физических лиц.

Льготные условия предлагаются держателям кредиток. На протяжении грейс-периода можно пользоваться кредитом без начисления процентов.

На оформление займа в Сбербанке имеет право каждый совершеннолетний гражданин РФ со стабильным доходом.

Самыми востребованными кредитными направлениями являются:

- кредитование без поручителя;

- ипотеки;

- автокредиты;

- ссуда под залог имущества;

- льготные программы с господдержкой.

Подавать заявку можно при посещении банковского отделения или в личном аккаунте «Сбербанка Онлайн». В случае положительного ответа для подписания договора нужно будет посетить офис.

Кроме кредитования физическим лицам предоставляются такие продукты и услуги:

- пенсионные программы;

- страхование;

- платежи и переводы.

Банк предлагает выгодные планы для пенсионеров. Для клиента открывается личный счет, на который он регулярно вносит накопления. Полученные деньги инвестируются с целью получения стабильной прибыли. После выхода на пенсию клиент получает не только вложенные средства, но и проценты. Снять деньги можно как сразу, так и регулярными выплатами.

Страхование представлено целым рядом программ, некоторые из них являются обязательными при взятии кредита, другие могут оформляться по желанию потребителя. Купить полис можно в любом отделении Сбербанка. Россияне могут выбирать из таких программ:

- защита родственников;

- от болезней и несчастных случаев;

- страхование туристической поездки;

- страхование жизни;

- полис при получении автокредита или ипотеки.

Стоимость страховки рассчитывается индивидуально.

Также клиенты Сбербанка могут проводить разные платежи и денежные переводы. Использоваться может любая валюта. Переводы можно совершать как наличными средствами без открытия счета, так и безналично. Кроме того, финансовая организация создала свою систему переводов — «Колибри», которая позволяет отправлять деньги не только по всей России, но и за границу.

Каталог онлайн услуг Сбербанка в 2019 году

Каталог банковских продуктов Сбербанка, которыми потребители могут воспользоваться в режиме онлайн, включает в себя такие позиции:

- «Сбербанк Онлайн». Эта опция позволяет делать быстрые переводы, открывать вклады, отслеживать движение денег. Также в приложении можно совершать онлайн-платежи за услуги ЖКХ, интернет без ввода реквизитов.

- СМС-банк. Позволяет оперативно получать информацию о платежах и давать поручения банку.

- «Спасибо» от Сбербанка. Здесь можно проверять бонусный баланс, отслеживать бонусные операции, находить новые личные предложения.

- Возврат налогов. Опция поможет вернуть 13% на доходы, которые были оплачены при покупке недвижимости, без посещения банковского отделения.

- СберKids. Приложение, помогающее отслеживать расход карманных денег ребенку.

- Оценка бизнес-идеи. Можно получить расчет расходов на запуск бизнеса и размер ежемесячных доходов и расходов.

- Plazius. Позволяет оплачивать заказ и оставлять чаевые в ресторанах со смартфона, получая за это бонусы.

- DocDoc. Приложение для консультации с врачом через телефон.

- Okko. Можно смотреть кино в хорошем качестве без рекламы на любом устройстве.

- «Беру». Пользователь может покупать товары у проверенных продавцов с доставкой на дом.

- Bringly. Через приложение заказывают товары из заграницы.

В личном аккаунте можно увеличивать кредитный лимит карты, подавать заявки на мини-займы.

Сбербанк является крупнейшим банком в России, его большая часть принадлежит государству. В данной статье мы подробно поговорим о данном банке, а также рассмотрим банковские продукты от Сбербанка и дадим им подробную характеристику.

Крупнейший банк ПАО «Сбербанк»

Коммерческий банк — это тип финансового учреждения, которое принимает депозиты, предлагает услуги по проверке счетов, предоставляет различные кредиты и предлагает базовые финансовые продукты, такие как депозитные сертификаты и сберегательные счета для физических лиц и малых предприятий. Коммерческий банк — это место, где большинство людей делают свои банковские операции, а не инвестиционный банк.

Коммерческие банки зарабатывают деньги, предоставляя займы и получая процентный доход от этих займов. Типы ссуд, которые коммерческий банк может выдавать, варьируются и могут включать ипотечные кредиты, автокредиты, бизнес-ссуды и личные ссуды. Коммерческий банк может специализироваться только на одном или нескольких видах кредитов.

Депозиты клиентов, такие как текущие счета, сберегательные счета, счета денежного рынка и компакт-диски, предоставляют банкам капитал для выдачи кредитов. Клиенты, которые вносят деньги на эти счета, ссужают деньги банку и получают проценты. Однако процентная ставка,выплачиваемая банком за деньги, которые они заимствуют, меньше, чем ставка, взимаемая за деньги, которые они одалживают.

- Нет разницы между типом создания денег, который является результатом коммерческого денежного мультипликатора или центрального банка, такого как Федеральная резервная система.

- Коммерческие банки зарабатывают деньги, предоставляя займы и получая процентный доход от этих займов.

- Все больше коммерческих банков работают исключительно в режиме онлайн, где все операции с коммерческим банком должны осуществляться в электронном виде.

Как работает коммерческий банк

Сумма денег, заработанных коммерческим банком, определяется разницей между процентами, которые он выплачивает по депозитам, и процентами, которые он получает по кредитам, которые он выдает, который известен как чистый процентный доход .

Клиенты считают коммерческие банковские инвестиции, такие как сберегательные счета и компакт-диски, привлекательными, поскольку они застрахованы Федеральной корпорацией страхования депозитов, и деньги можно легко снять. Однако эти инвестиции традиционно платят очень низкие процентные ставки по сравнению с паевыми фондами и другими инвестиционными продуктами. В некоторых случаях коммерческие банковские вклады не выплачивают проценты, такие как депозиты с текущего счета.

В банковской системе с частичным резервированием коммерческим банкам разрешается создавать деньги, допуская множественные требования к активам на депозитах. Банки создают кредиты, которых раньше не существовало, когда выдают кредиты. Это иногда называют эффектом денежного мультипликатора. Существует ограничение на количество кредитных организаций, которые могут быть созданы таким образом. По закону банки обязаны хранить определенный минимальный процент от всех депозитных требований в виде ликвидных денежных средств. Это называется коэффициентом резервирования. Коэффициент резервирования в России составляет 10%. Это означает, что на каждые 100 рублей, которые банк получает во вклады, 10 рублей должны быть оставлены в банке, а не сданы в аренду, в то время как остальные 90 рублей могут быть заимствованы или инвестированы.

Кредиты в Сбербанке

Услуга овердрафта для вкладчиков позволяет клиентам, которые время от времени испытывают недостаток средств из-за позднего притока денежных средств, осуществлять снятие средств со своего Сберегательного счета или Счета вклада до востребования без предварительного уведомления в соответствии с соглашением со Сбербанком. Клиенты могут сделать вывод больше, чем сумма на балансе их счета, и проценты будут взиматься только за овердрафты (дебетовый остаток). Никаких активов или денежных средств на счете не требуется в качестве обеспечения.

Выгоды

- Восполнение недостатка средств на короткие периоды,

- Удобный,

- Возможность окупить в короткие сроки с низким процентом.

Жилищный кредит — это долгосрочный кредит, который Сбербанк разработал, чтобы позволить любому квалифицированному клиенту владеть домом, который был полностью построен или строится, или построить новый дом на собственной земле.

размер займа и срок займа

- Жилищный кредит предоставляется в рублях и не более 70% от цены дома.

- Максимальный срок кредита составляет 10 лет для: o Клиенты, которые в настоящее время работают в общественных организациях, национальных или международных агентствах и не будут превышать пенсионный возраст; o Другие клиенты, которые имеют хорошее здоровье и не будут старше 60 лет (начиная с получения кредита до конца срока кредита).

Требования к клиенту

- Любой камбоджийец, который составляет большинство

- Наличие надлежащей работы, зарплаты или любого достаточного дохода, который гарантирует возможность окупить

- Имея хорошую историю, репутацию, отношение и желание расплатиться со Сбербанком

- Наличие постоянного адреса, который подтвержден местными властями

- Обеспечение предоставления достаточной и своевременной информации

- Покупательский дом должен быть расположен в операционных зонах Сбербанка и сертифицирован местным органом власти.

- Желание не менять адрес места жительства на другое место за пределами зоны действия Сбербанка, пока кредит не будет погашен

Автокредит — это вид кредита, который Сбербанк предлагает клиентам, которые имеют регулярный доход, чтобы получить автомобиль для личного или семейного использования.

Выгоды

- Владение автомобилем для повседневного использования

- Преобразование из полной оплаты в ежемесячный взнос по цене автомобиля

- Возможность использования других продуктов и услуг Сбербанка

- Повышение благосостояния семьи

Особые возможности

- Сбербанк предлагает автокредит в рублях

- Вы можете использовать автокредит, чтобы купить новый автомобиль или подержанный автомобиль, которому 15 лет или меньше от его года выпуска

- Вы можете пользоваться кредитом на срок до 60 месяцев, но не превышать пенсионный возраст или более 60 лет

- Вы можете получить огромную сумму кредита, но: o не более 100% от цены автомобиля вашей мечты, если в качестве обеспечения используется дом или земля o не более 70% от цены автомобиля вашей мечты, если в качестве залога используется покупка автомобиля

Чтобы увеличить свой заработок, вам нужно будет расширить свой бизнес, то есть увеличить свой капитал. Вашему бизнесу нужна не только стабильная выгода, но и устойчивая прибыль для долгой жизни и роста. Всегда обращайтесь к Сбербанку как к своему партнеру по капитальным потребностям.

Чтобы повысить доверие ваших деловых партнеров, вам следует воспользоваться нашей услугой банковской гарантии ниже:

Механизм банковской гарантии — это лимитный механизм, который предоставляет клиенту (заявителю) поддержку в выдаче банковской гарантии или резервного аккредитива и может выплачиваться бенефициару за определенную сумму по гарантии в случае, если клиент не может выполнить или нарушить договор / соглашение.

Выгоды

- Повысить доверие между деловыми партнерами.

- Повысить репутацию бизнеса.

- Уменьшите риски, которые могут возникнуть, в частности, используя специальные источники финансирования от Сбербанка.

Депозиты в Сбербанке

- Сберегательный счет

Поиск надежного места для внесения ваших денег для удобства — это главная забота каждого, включая дополнительную выгоду от процентов. Сбербанк предложит вам все вышеперечисленные преимущества.

Принимая решение об открытии Сберегательного счета в Сбербанке, вы получите одну из наших привлекательных процентных ставок, которые вы можете внести в рублях, тайских батах, евро, вьетнамских донгах, австралийских долларах, канадских долларах, японских иенах, британских фунтах и т. д.. Проценты по депозиту начисляются ежедневно и ежемесячно капитализируются.

- Текущий счет

Управление ежедневными финансовыми делами, будь то личные дела, предприятие или проект, требует эффективного управления денежными средствами . Все транзакции должны быть оперативно обработаны и точно записаны, чтобы вы всегда были в курсе ваших дел. Текущий счет Сбербанка предназначен для удовлетворения ваших потребностей с безопасностью, быстрым обслуживанием, уверенностью и удобством наличия банка с расширением филиальной сети во всех провинциях и городах.

- Выгоды

С текущим счетом Сбербанка вы можете выполнять все свои платежи чеками и получать быстрое персональное обслуживание под защитой банка, поддерживаемого международными инвесторами, и использовать новейшие информационные технологии мирового класса. Внесение и снятие средств наличными или чеком может быть сделано в любое время в рабочее время, в любых филиалах и некоторых выборочных офисах в пределах сети наших филиалов во всех провинциях и городах.

- Счет ценных бумаг

Счет ценных бумаг — это корпоративный депозитный счет Сбербанка, позволяющий компаниям, занимающимся ценными бумагами, или связанным с ними агентам, имеющим лицензию Комиссии по ценным бумагам и биржам Камбоджи (SECC), производить платежи за торговлю ценными бумагами.

Выгоды

- Содействовать проведению расчетов по ценным бумагам на рынке ценных бумаг Камбоджи; а также

- Безопасное управление денежными средствами.

Особые возможности

- Для открытия счета вы можете выбрать « Текущий счет», « Сберегательный счет» или « Требовать депозитный счет» ;

- Специально используется для операций с ценными бумагами;

- Содействовать ведению и расчетам с ценными бумагами с помощью Системы клиринга и расчетов по ценным бумагам;

- Расчет со Счета ценных бумаг будет осуществляться по платежному поручению или электронному платежному поручению из системы камбоджийского рынка ценных бумаг.

Переводы средств в Сбербанке

Перемещение денег из одного места в другое в Камбодже означало отправку их на машине, через друзей или третьих лиц или другими дорогостоящими и дорогостоящими видами транспорта. Уже нет! Как и следовало ожидать от банка с самой обширной филиальной сетью в Камбодже, опирающейся на международные технологии. Местные службы денежных переводов Сбербанка могут безопасно и быстро перевести ваши деньги во все провинции и города Камбоджи по очень низкой цене.

Вы можете перевести деньги в рублях, тайских батах, евро, вьетнамских донгах, австралийских долларах или канадских долларах в отделениях Сбербанка, расположенных во всех провинциях и городах по всей Камбодже, а также в других банках. Переводы могут быть сделаны наличными или через счет в Сбербанке. При поддержке нашей информационной технологии мирового класса вы можете быть уверены в надежном и эффективном обслуживании «точно в срок» от Сбербанка.

Как перевести деньги

- Свяжитесь с сотрудником колл-центра в любом отделении Сбербанка,чтобы узнать о наших услугах и получить дополнительную информацию;

- Заполните короткую и простую форму перевода денег;

- Сообщите сотрудникам Сбербанка: o Имя и номер счета получателя (где получатель держит счет в Сбербанке; o Имя, идентификационный номер карты или другой документ, удостоверяющий личность получателя (если получатель не имеет учетной записи в Сбербанке);

- Сообщите получателю сумму перевода, которую вы перечислили, и в течение нескольких минут получатель может получить деньги в отделении Сбербанка.

Как получить деньги

- Приходите в отделение Сбербанкаи предоставьте его сотрудникам информацию о сумме денег и имени человека, который отправляет вам деньги;

- Покажите удостоверение личности или другой документ, удостоверяющий вашу личность, персоналу Сбербанка;

- После проверки нашей компьютерной системы сотрудники Сбербанка организуют для вас получение денег.

Управление наличностью в Сбербанке

Когда вам нужно, чтобы третье лицо подтвердило вашу квалификацию для какой-либо конкретной цели, такой как подача заявления на визу в посольство, регистрация бизнеса, прослушивание и т. Д., Сбербанка сделает это за вас.

Подтверждение банка является подтвержденной услугой. Сбербанк выдает подтверждающее письмо с другой информацией, связанной с депозитами, кредитами, сейфом, банковской гарантией, кредитной линией и т. Д., Которые использовали продукты и услуги Банка в отношении своего баланса или какой-либо определенной суммы на указанную дату в прошлом или настоящем они просили.

Кассовый чек — это банковский чек, приобретенный клиентом для оплаты третьему лицу, который может быть депонирован в другом банке на месте. Чеки кассира также часто используются банком для оплаты счетов, связанных с его операционными расходами.

Возможно, вы не захотите носить с собой большую сумму наличных денег, когда хотите купить некоторые продукты или оплатить некоторые счета, поэтому позвольте нам предложить вам безопасный и удобный способ оплаты через кассу.

Выдача кассового чека

Чек кассира выдается по требованию клиента, который имеет или не имеет счет в Сбербанке:

- Свяжитесь с нами в ближайшем отделенииСбербанка, чтобы заполнить заявку на форму кассового чека

- Предоставьте свою идентификационную карту, паспорт или любой другой действительный документ, если у вас нет счета в Сбербанке

Вы оптовик или производитель, который покупает товары / материалы у многих поставщиков и ищет более простой и безопасный способ оплаты для своих поставщиков, чем традиционный (оплата в месте, где и когда получены товары / материалы)? Вы пришли в нужное место!

Поставщик Сервис оплаты был разработан для удовлетворения ваших потребностей в такой ситуации. Эта услуга позволяет клиентам производить оплату поставщикам наличными или другими способами в соответствии с расходным поручением. Поставщик платежных услуг может выполнять в том же или другом филиале.

Финансовая торговля в Сбербанке

кономический успех вашего бизнеса зависит от многих факторов. Важнейшим из них является сотрудничество с банком, которому вы всегда можете полностью доверять. Сбербанка может помочь вашему бизнесу через нашу крупнейшую сеть филиалов в Камбодже с помощью информационных технологий мирового класса.

Наша цель — помочь вам во всех финансовых областях с помощью комплексных решений, адаптированных к индивидуальным потребностям вашей компании. В настоящее время мы предоставляем услуги торгового финансирования ниже:

Документальный сборник

- Сбор импортных документов. Импортный вексель, полученный Сбербанком от банка продавца, включающий в себя чеки, счета, коносаменты и т. Д., С просьбой Сбербанка представить документы покупателям для оплаты или акцепта.

- Сбор экспортных документов Продавец получает обычные транспортные документы, такие как коносаменты, страховые сертификаты, коммерческий счет, инспекционные сертификаты и т. Д., Чтобы запросить Сбербанк для отправки банку покупателя.

Аккредитив (аккредитив)

Аккредитив — это односторонний договор, заключаемый Сбербанком со ссылкой на импортера (покупателя) запроса с целью обеспечения точного расчета цены товара с экспортером (продавцом), если он / она может выполнить условный договор в аккредитиве, и это обеспечение осуществляется через банк покупателя или продавца. Аккредитив имеет два типа:

- Аккредитив (импорт) Аккредитив (импорт) — это вид услуг, который Сбербанк выдает от имени покупателя документ, чтобы гарантировать продавцу точность оплаты продавцу, если он выполняет условия контракта в аккредитиве.

- Аккредитив (экспорт) Аккредитив (экспорт) — это другой вид услуг, который Сбербанк консультирует, подтверждает или ведет переговоры по документарному кредиту (L / C), выданному банком покупателя. В этом случае Сбербанк выполняет функции проверки подлинности аккредитива, ссылаясь на договор купли-продажи.

Важно! По всем вопросам, если не зна?