Какая информация содержится на банковской карте

Вопрос:

Мне выдали дебетовую банковскую карту, но работник банка ничего не пояснила о том, какая информация на банковской карте отражается, что внешний вид карты в себе несёт. Может ли мне понадобиться информация на банковской карте, и в каких случаях?

Ответ:Сначала о том, как выглядит банковская карта, вернее, какой может быть у карты внешний вид. Банковская карта имеет формат, определённый стандартом ISO 7810 ID-1: 85,6мм х 53,98 мм х 0,76 мм, и в основном изготавливается из пластика. Лицевая и оборотная сторона карты несут различную функциональную информацию. Общий фон лицевой стороны банковской карты утверждается банком по разработанным дизайнерами сюжетам, а оборотная сторона – всегда имеет однотонный фон. То есть, рисунок и цвет карты, зависит от предпочтений банка-эмитента, а также учитывает требования платёжной системы, которая эту карту обслуживает.

Фон должен способствовать эстетическому восприятию карты и узнаваемости банка, выпустившего карту. По отдельным видам карт банки предлагают держателям карт самим определиться с дизайном, то есть предоставляют клиенту право выбора индивидуального дизайна.

Так, например, при выпуске молодёжной карты, Сбербанк РФ предоставляет клиентам возможность заказать карту с уникальным дизайном в виде:

- Выбора рисунка из галереи банка.

- Загрузи своего рисунка.

А РОСБАНК клиентам карты Maestro — «Мой стиль» вообще предлагает индивидуальный дизайн на свой вкус. Фоном этой карты может быть как фотография владельца банковской карты, детское или семейное фото, так и снимок домашнего питомца, красивого пейзажа и т.д. А чтобы клиенты чересчур не увлекались, банк разработал требования к изображениям на карте «Мой стиль», которые оговаривают запрещённые дизайны.

Теперь о том, какая информация на банковской карте отражается, и зачем она нужна держателю?

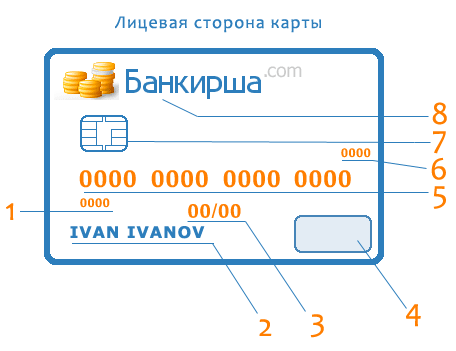

Лицевая сторона карты

Условный эскиз внешнего вида лицевой стороны банковской карты с нумерацией элементов выглядит так:

Лицевая сторона банковской карты отображает следующую информацию:

- Четырёхзначный номер – он печатается прямо под 1-й группой цифр номера карты. Все цифры четырёхзначного номера должны полностью совпадать с 1-й группой цифр эмбоссированного номера карты. Этот номер печатается типографским способом на заготовках карт — не смывающейся и контрастной по цвету карты краской. Если цифры не совпадают с номером карты или отсутствуют, то карта может быть поддельной. Это своего вида защита карты от подделки. (Эмбоссирование — нанесение данных на карту в виде рельефных знаков.)

- Имя и фамилия держателя карты – указываются в латинской транскрипции и размещены в нижней части лицевой стороны карты сразу под информацией о сроке действия карты.

Банковская карта может быть как персонализированной, так и не персонализированной.

Большинство выпускаемых карт персонализированы, т.е. содержат имя и фамилию держателя карты, и в основном это эмбоссированные карты На не персонализированной карте, именные данные держателя карты не указываются, так как это карты мгновенной выдачи.

Так, например, дебетовые карты Visa Electron & MasterCard Maestro «Momentum» Сбербанка России относятся к не персонализированным картам — это карты мгновенной выдачи, которые не содержат имени держателя карты и выдаются сразу при заключении Универсального договора банковского обслуживания.

По ворованным именным картам сложнее приобрести товары в торговых точках, особенно дорогие, так как при значительной суммы покупки или малейших сомнениях продавцы имеют право попросить предъявить паспорт.

- Срок действия карты – находится ниже номера карты, в нём указывается месяц и последние две цифры года в цифровом формате — мм/гг (месяц/год). Карта действует до последнего дня месяца, указанного на карте, включительно. На некоторых картах отражаются как срок начала, так и срок окончания действия карты. После истечения срока действия карты (даты), карта банком блокируется, и проводить банковские операции с её использованием уже нельзя. А так как срок закрытия карточного счёта не заканчивается с окончанием срока действия карты, то клиенту, при необходимости, может быть выдана новая карта на следующий срок действия.

Поэтому, за месяц до наступления срока прекращения действия карты необходимо обязательно обратиться в банк для перевыпуска новой карты или написать заявление на закрытие карточного счёта.

- Логотип и голограмма платёжной системы указывает на то, которая система предоставляет услуги по проведению платёжных операций по данной банковской карте. Российские банки работают с несколькими платёжными системами, которые обслуживают банковские карты. Наиболее распространёнными считаются следующие системы:

Выбирая банкомат или платёжный терминал для проведения платежа надо учитывать, что наименование и логотип платёжной системы на банковской карте должен соответствовать их аналогу на устройстве самообслуживания или банкомате. Если такого логотипа на устройстве нет, то это устройство самообслуживания/банкомат вашу карту не обслужит.

- Номер карты – это индивидуальный номер именно вашей карты. У платежных систем Visa и MasterCard номер состоит из 16 цифр разделённых на 4 блока по 4 цифры (4-4-4-4). Иногда номер карты может иметь 18 или 19 цифр.

У платёжной системы American Express номер карты состоит из 15 цифр, разбитых на 3 блока по 4,6 и 5 цифр в каждом (4-6-5).

А у российской национальной платёжной системы «Мир» номер карты состоит из 16 цифр разделённых на 4 блока по 4 цифры (4-4-4-4).

Номер карты является номером доступа к банковскому счёту владельца карты.

Номер карты используется держателем при оформлении переводов и платежей при обслуживании через банкомат, «Мобильный банк» или «ОнЛ@йн» систему.

По первой цифре номера карты можно получить информацию о том, к какой платёжной системе карта принадлежит и совпадает ли она с логотипом. Так, первые цифры платёжных систем, которые работают в России следующие:

- Мир — 2;

- VISA – 4;

- American Express – 3

- MasterCard – 5

- Maestro — 3, 5 или 6

- China UnionPay — 6

- JCB International — 3

- УЭК — 7.

Оборотная сторона карты

Эскиз внешнего вида оборотной стороны банковской карты с нумерацией элементов выглядит так:

Оборотная сторона банковской карты отображает информацию по следующим элементам:

- Название банка – внизу карты обязательно повторяется название банка, которому принадлежит карта.

- Бумажная полоса белого цвета, расположенная следом за магнитной полосой. Она есть только на персонализированных картах – и предназначена для нанесения образца подписи держателя карты. Это тоже защита — при попытке подделки образца подписи в момент проведения платежей с помощью ворованной карты могут появиться проблемы.

Бумажная полоса, кроме образца подписи держателя карты, наполняется информацией с учётом элементов вида платёжной системы и кодом проверки подлинности карты.

Так, например, полоса может быть заполнена:

- диагональными строками со словом VISA голубого/синего и золотого цветов и 19-тизначным номером, напечатанным специальным шрифтом с наклоном влево, в который включены 16 цифр номера карты и 3 цифры кода безопасности

- диагональными строками со словом MasterCard или МС красного, синего/голубого и жёлтого цветов и 7-значным номером в центре панели, напечатанным специальным шрифтом с наклоном влево, в который включены последние четыре цифры номера карты и 3 цифры кода безопасности

- Код проверки подлинности карты (CVV2 и CVC2) – у платёжных систем, MasterCard или Visa он состоит из трёх цифр, и расположен на бумажной полосе белого цвета, рядом с местом для подписи держателя после указанных там четырёх последних цифр номера банковской карты. Код используется в качестве дополнительного средства идентификации держателя карты при расчётах, особенно в интернете. Он встречается не на всех категориях карт этих систем.

Код проверки подлинности карты по технологии МирАкцепт (MirAccept) платёжной системы «МИР» — состоит из трёх цифр и расположен на оборотной стороне карты. У Сбербанка России, например, код расположен перед словами «Спасибо от Сбербанка».

- Магнитная полоса на карте — это впаянная в пластик магнитная полоса, которая является носителем информации. Данные на карту записываются один раз и в дальнейшем её перезапись не производится. Запись (или кодировка) производится по заданию банка и в неё входят данные: о держателе карты, номере его счета, банке и другие необходимые банку дополнительные данные.

Магнитная полоса бывает чёрного, темно-коричневого или любого другого цвета.

О внешнеим виде и полной информации, которую несут в себе Российские карты «Мир» можно почитать здесь

Среди всех обозначений на поверхности пластиковой банковской карты, наибольшее количество вопросов вызывает номер банковской карты, состоящий из 16 цифр (в большинстве случаев).

Возникают такие вопросы: Зачем он нужен? Какие сведения он в себе хранит? Можно ли эти сведения использовать в своих интересах? Давайте же попробуем в этом разобраться. Поехали!

Количество цифр в номере карты

Чаще всего номер карты включает в себя 16 цифр, которые нанесены в виде нескольких групп по четыре цифры. К ранним карточным программам относятся карты, состоящие из 13-значных номеров, а именно: первая группа содержит четыре цифры, а все последующие группы состоят из трех цифр. Выпуск банковских карт с 19-значным номером производится в рамках карт, открытых ранее, со стандартными номерами (16-значными). Они обозначают конкретную подпрограмму (субнаправление), в пределах которой происходит их эмиссия. Карты Maestro | Mastercard имеют 18 цифр.

Карты с количеством цифр 13, 18 и 19 встречаются на практике достаточно редко, поэтому целесообразнее остановиться на расшифровке номеров с 16 цифрами.

Что в себе скрывает номер банковской карты?

1. Принадлежность кредитной карты к определенной системе платежей характеризуется первой цифрой.

- American Express – первая цифра 3, (3ХХХ ХХХХ ХХХХ ХХХХ).

- VISA – цифра 4, (4ХХХ ХХХХ ХХХХ ХХХХ).

- MasterCard – цифра 5, (5ХХХ ХХХХ ХХХХ ХХХХ).

2-6. Оставшиеся три цифры (вторая, третья и четвертая) – это сформированный номер банковской организации, которая предоставила банковскую карту. Дополнительно идентифицируют банковское учреждение пятая и шестая цифры. Именно поэтому первоначальные шесть знаков на банковской карте носят название банковского идентификатора (БИН, BIN).

(ХХХХ ХХ)ХХ ХХХХ ХХХХ.

Вот небольшой список БИНов наиболее крупных банков России:

Альфа-Банк: 521178 (MC unemb.), 548673, 548601 (MC Standard), 45841 (Visa Gold), 415428 (Visa cl.), 676371, 477964

Русский стандарт: 513691 (momentum), 51009 (MC Gold), 510047 (MC)

Сбербанк: 427683 (Visa Electron), 63900, 67758 (Maestro Momentum), 427901 (Gold), 54693 (MS), 427644, 427601, 427901, 427631 (Visa classic)

Тинькофф банк: 521324 (Platinum, деб.), 437773 (Visa)

Промсвязьбанк: 447817 (Visa Gold), 447818 (Visa Plat.), 476208 (Visa Cl.), 476206 (Visa El.), 554759 (MC ?), 520373 (MC Plat)

ВТБ24: 427229 (visa el.), 46223 (Visa Plat.), 527883 (MC моменталка), 447520 (Visa)

Яндекс-Деньги: 518901

7-8. Следующие две цифры номера (седьмая и восьмая) уточняют программу банковской организации, в пределах которой выпущена карта.

Последняя, 16 цифра – это проверочное число. По определённому алгоритму происходит проверка соответствия номера карты и проверочного числа, что позволяет определить «правильность» номера карты.

*Алгоритм Лу́на (англ. Luhn algorithm) — алгоритм вычисления контрольной цифры номера пластиковой карт в соответствии со стандартом ISO/IEC 7812. Не является криптографическим средством, а предназначен в первую очередь для выявления ошибок, вызванных непреднамеренным искажением данных (например, при ручном вводе номера карты, при приёме данных о номере социального страхования по телефону). Позволяет лишь с некоторой степенью достоверности судить об отсутствии ошибок в блоке цифр, но не даёт возможности нахождения и исправления обнаруженной неточности.

Алгоритм разработан сотрудником фирмы IBM Гансом Питером Луном, описан в США в 1954 году, патент получен в 1960 году.

Безопасность карты и ее номер

Ошибочное предположение большинства держателей пластиковых банковских карт, что хранение в секрете значения ПИН-кода карты является гарантом ее безопасности. Несомненно, ПИН-код не стоит никому афишировать.

Но для осуществления оплаты через Интернет хватит знания периода окончания действия банковской карты, ее номера и кода безопасности, точнее уникального числа CVV, состоящего из трех цифр, которое нанесено с обратной стороны кредитной карты на месте, где должен находиться образец подписи. Код безопасности в банковских картах American Express, состоящий из 4 цифр, размещается над основным номером карты на ее лицевой стороне.

Разумеется, банки не стоят на месте, развиваются и придумывают защиту для оплаты товаров и услуг через интернет. Была придумана технология 3Ds, когда для требуется подтвердить операцию вводом кода из смс, пришедшего на мобильный телефон, указанный в банке при выдаче карты. Также новшеством является установка лимитов на траты по карте: для интернета, для заграницы, для обналички через банкоматов. Лимиты можно оперативно менять через интернет-банк, наглухо закрывая возможность мошенничества.

Что забавно, так это то, что 3Ds, то есть привязка действий к смс — распространена только Европе. Нам это кажется чем-то совершенно обыденным — подтверждать смской каждое действие. Но для жителей США точно такая же обыденность не иметь никаких подобных привязок. Американцу, чтобы оплатить какой-либо товар в интернете нужно лишь ввести данные карты + cvv номер, всё. Никаких смс, никаких дополнительных подтверждений. Максимум, могут позвонить из банка, чтобы удостовериться, что оплачиваете именно вы. Именно поэтому кардинг в США так распространен.

Спасибо за внимание!

Рассмотрим каждый элемент банковской карты и его предназначение

Фоновую картинку на стандартной карте выбирает банк. В некоторых банках за небольшую сумму вы можете выбрать дизайн карты, загрузив свою картинку или фото. Главное — не нарушать авторские права.

1. Номер карты

В номере карты может быть 13, 15, 16, 18 и даже 19 цифр. Самый распространенный вариант — 16 цифр.

Номер вашей карты и номер вашего счета — это не одно и то же. К одному счету можно выпустить несколько карт.

2. Логотип платежной системы

Кроме логотипа платежной системы, на карте могут быть указаны логотип эмитента и/или компании-партнера.

Карты бывают кобрендинговые (то есть совместные карты банка с одной или несколькими компаниями-партнерами) или кобейджинговые (совместные карты обычно двух платежных систем). На таких картах логотипов будет больше.

3. Наименование банка

На карте указывают наименование банка-эмитента, выпустившего карту. Платежная карта — собственность банка. Юридически клиенты банка — владельцы счета и держатели карты.

4. Срок действия карты

У карты есть срок годности — как правило, от года до пяти лет. Месяц и год окончания действия карты указаны на ее лицевой стороне в формате «месяц/год» (последние две цифры). Если на вашей карте указано 03/19, она будет действовать до 31 марта 2019 года включительно.

5. Имя держателя карты

Имя держателя карты указано (или эмбоссировано, то есть выдавлено) на карте латинскими буквами. Карты бывают как именными, так и неименными (в таком случае имя держателя на карте не указывается).

6. Чип

Встроенный микропроцессор, который содержит информацию о карте и ее держателе. Чип нужен для идентификации клиента, когда он пользуется платежной картой в банкомате или терминале.

7. Магнитная полоса

Магнитная полоса (как и чип) содержит информацию о карте и ее держателе. С ней нужно быть внимательнее — карта может размагнититься, если неправильно ее хранить. Карту нельзя нагревать или оставлять рядом с работающими электроприборами.

С 2015 года Банк России запретил банкам выпускать карты только с магнитной полосой — на всех картах для безопасности платежей должен быть чип. Пока еще можно встретить карты с магнитной полосой без чипа — это карты, которые были выпущены до начала 2015 года и все еще действуют.

8. Голограмма платежной системы

Один из способов защиты карты от подделки — голограмма. Голограмма может располагаться и на лицевой стороне карты.

9. Полоса для подписи

На оборотной стороне платежной карты расположена полоса для образца подписи ее держателя. Распишитесь на карте, когда получите ее, без подписи держателя карта недействительна. Некоторые карты выпускаются без полосы для подписи.

10. Код проверки подлинности

Его еще называют CVV (Card Verification Value) или CVC (Card Validation Code) — аббревиатура зависит от платежной системы, в рамках которой выпущена карта. Благодаря такому коду можно совершать покупки через интернет с большей безопасностью.

11. Данные банка

На карте указаны номер телефона банка, выдавшего карту, и его адрес. Выпишите эти данные и храните под рукой. По указанному на карте номеру телефона нужно обращаться в банк, если вы, к примеру, потеряете карту и ее придется срочно заблокировать.

Банковская карта — быстрый и удобный способ хранения средств и оплаты счетов. Представить жизнь современного человека без использования этого инструмента оплаты практически невозможно. Вместе с этим злоумышленники придумывают все новые способы отъема денег с банковских карт пользователей. Зачастую владельцы карт сами выдают нужную информацию мошенникам, сообщая реквизиты карты, которые должны хранить в секрете.

Что такое реквизиты банковской карты?

Реквизиты банковской карты — это данные, указанные на пластике (номер, фамилия и имя владельца, срок действия и т.д.) Рассмотрим реквизиты на банковской карте более подробно на примере. На картинке каждый реквизит имеет собственный номерной знак.

Цифра — ПИН-код к банковской карте, который указывается в запечатанном конверте или придумывается клиентом.

Цифра 1 — наименование банка-эмитента карты. Указывается банк, выпустивший карты и обслуживающий ее.

Цифра 2 — Защитный чип.

Цифра 3 — Номер карты, который обычно состоит из 16-ти цифр. Некоторые номера состоят из 18-ти цифр. В этих цифрах заложена определенная информация (наименование платежной системы, типа карты и т.п.)

Цифра 4 — Окончание срока действия карты. Здесь указывается месяц и год, когда у карточки закончится срок действия.

Цифра 5 — Имя и фамилия владельца карты латинскими буквами.

Цифра 6 — CVC/CVV2 код. Он находится на оборотной стороне карты и состоит из 3 или 4 цифр.

Реквизиты, которые можно сообщать

- Номер своей банковской карты. Если злоумышленник завладеет номером вашей банковской карты, он не сможет сделать с этим ничего противоправного.

- Номер счета своей банковской карты. У каждой карты есть счет, к которому она привязана. Он начинается с цифр 40817 и состоит из 20-ти цифр. Разглашение номера счета тоже не представляет никакой опасности.

- Имя и фамилия владельца карты. Разглашение этих данных само по себе не несет опасности для владельца карты.

- Последние 4 цифры карты. Разглашение этих данных никак не отразится на безопасности денег на вашей банковской карте.

- Окончание срока действия карты. Эти реквизиты не представляют опасности, как и наименование банка-эмитента пластика.

Реквизиты, которые нельзя сообщать

- ПИН-код. Это строго конфиденциальная информация, которую нельзя сообщать даже близким родственникам и друзьям, не говоря уже о посторонних людях. Правоохранительные органы знают тысячи случаев, когда с помощью ПИН-кода деньги с карты снимали именно близкие родственники или друзья владельца карты.

- CVC/CVV2 код. Он находится на обороте карты на полосе для подписи и состоит из 3 или 4 цифр. Этот код используется, чтобы проверить, что карта находится в руках того, кто в данный момент совершает платежную операцию. Такой код можно приравнять к ПИН-коду, но только в интернет пространстве. Сообщать его третьим лицам нельзя, однако современные интернет-магазины не принимают оплату без введения этого кода. Если к карте подключен 3D-Secure, то можно смело вводить CVC код при оплате в интернет-магазине.

- Все реквизиты карточки одновременно. Некоторые реквизиты карточки не несут опасности, если их называть по-отдельности. Однако если владелец сообщит злоумышленнику все реквизиты своего пластика, это может закончиться плохо.

Что можно сделать, зная реквизиты банковской карты?

Согласно отчету Центробанка за 2014 год свыше 65% мошеннических операций с банковскими картами совершаются при наличии у злоумышленников реквизитов пластика. Это самый распространенный способ, как можно украсть деньги с карточки любого человека.

Зная реквизиты карты, злоумышленники могут списать с нее деньги абсолютно разными способами.

Зная реквизиты вашей банковской карты, злоумышленник может расплатиться ей за покупки в интернет-магазине, совершить перевод с карты на карту и т.п.

Есть более изощренные варианты, как завладеть чужими деньгами, зная данные карты, поэтому владельцу пластика важно хранить эту информацию в секрете.

Как обезопасить реквизиты своей карты?

Есть несколько способов, как обезопасить данные своей банковской карты. Во-первых, владелец пластика должен заменить свою карту на пластик с моментальной оплатой в одно касание. Для такого платежа не нужно доставать карту из кошелька, светить ее перед очередью, вводить ПИН-код. Достаточно поднести кошелек к считывающему устройству и деньги спишутся без особых проблем.

Никто в очереди не сможет разглядеть реквизиты вашей банковской карты или запомнить пин-код. Конечно, здесь тоже есть свои риски. Например, если клиент потеряет кошелек, то банковской картой смогут воспользоваться другие люди, ведь вводить ПИН-код для оплаты не нужно.

Во-вторых, можно заменить карту на пластик с возможностью оплаты через Apple Pay, Samsung Play, Google Play. Благодаря этому варианту можно оплачивать покупки и услуги, приложив свой мобильный телефон к считывающему устройству. Клиенту даже не нужно носить с собой карту или кошелек. Достаточно скачать специальное приложение, зарегистрировать там все свои карты и оплачивать с него.

Этот способ кажется гораздо более надежным и безопасным, чем предыдущий. Да, здесь тоже есть риск потерять телефон, но современные гаджеты надежно защищены паролями, отпечатками пальцев или сканированием сетчатки глаза.

В-третьих, нужно внимательно проверять сайт при оплате в интернете. Сегодня очень распространены фишинговые сайты, которые собирают информацию о банковских карточках, списывают все деньги под 0. Фишинговый сайт — это абсолютная копия (подделка) какого-то популярного сайта, интернет-магазина или даже интернет-банка. Перед тем как вводить реквизиты своей банковской карты на сайте, всегда перепроверяйте его адрес на соответствие действительности.

В-четвертых, не сообщайте реквизиты своей банковской карты даже близким родственникам, старайтесь принимать переводы не по реквизитам карты, а по номеру телефона. Они доступны для клиентов Сбербанка, Тинькофф и других банков.

В-пятых, для интернет-покупок заведите виртуальную банковскую карту. Ее можно оформить за считанные минуты в интернет-банке любого банка. Это абсолютно бесплатно. На виртуальную карту можно переводить деньги со своего основного пластика без комиссии и за считанные секунды.

После пополнения виртуальной картой можно оплачивать покупки и услуги в любых интернет-магазинах без ограничений. Это самый безопасный способ покупок в интернете и сохранения реквизитов основного пластика.

В-шестых, если вы все-таки не открыли виртуальную карту для покупок в интернете, всегда следите, чтобы интернет-магазин был настоящим, имел какие-то отзывы в интернете. Вместе с фишинговыми сайтами в интернете много сайтов-однодневок, которые создаются под видом интернет-магазина и собирают данные банковских карт.