Продукты питания в авансовом отчете на какой счет

- Главная

- Статьи

- Кадры

- Кадровый документооборот

70476 мая 2019

Смотрите, какие сделать проводки по авансовому отчету в пяти разных ситуациях.

- Учет по авансовому отчету в пяти разных ситуациях:

- Подотчетник купил канцелярку

- Командированный работник отчитался за покупку железнодорожных билетов

- Командированный получил сверхлимитные суточные

- Сотрудник потерял первичку, директор его простил и компенсировал расходы

- Директор заплатил исполнителю аванс за услуги из своих денег

Проверить авансовый отчет

Ситуация 1. Подотчетник купил канцелярку

Канцтовары, которые купил подотчетник, учитывайте в составе материалов на счете 10 субсчет «Инвентарь и хозяйственные принадлежности». Проводка будет такая:

ДЕБЕТ 10 субсчет «Инвентарь и хозяйственные принадлежности» КРЕДИТ 71

оприходовали канцтовары, приобретенные через подотчетное лицо.

Канцтовары лучше не списывать сразу на расходы минуя счет 10. Они относятся к материально-производственным запасам, значит, их нужно провести через счет 10 «Материалы» (ПБУ 5/01, Методические указания по бухгалтерскому учету, утв. приказом Минфина от 28.12.2001 № 119н). Иначе компания рискует потерять вычет по НДС. Ведь не будет выполняться одно из условий. Чтобы заявить вычет, компания должна принять товары на учет (п. 1 ст. 172 НК). Кроме этого необходимо получить счет-фактуру от продавца.

Минфин считает, что компания не вправе принять налог к вычету по кассовому чеку с выделенным НДС, если счет-фактура отсутствует (письма Минфина от 12.01.2018 № 03-07-09/634, от 25.08.2017 № 03-07-14/54643). НДС, не принятый к вычету, отнесите на прочие расходы (п. 11 ПБУ 10/99). Включить его в стоимость материалов нельзя (п. 2 ст. 170 НК). В этом случае проводки будут такие:

ДЕБЕТ 19 КРЕДИТ 71

отразили НДС по приобретенным канцтоварам;

ДЕБЕТ 91 субсчет «Прочие расходы» КРЕДИТ 19

списали на прочие расходы сумму НДС, указанную в чеке.

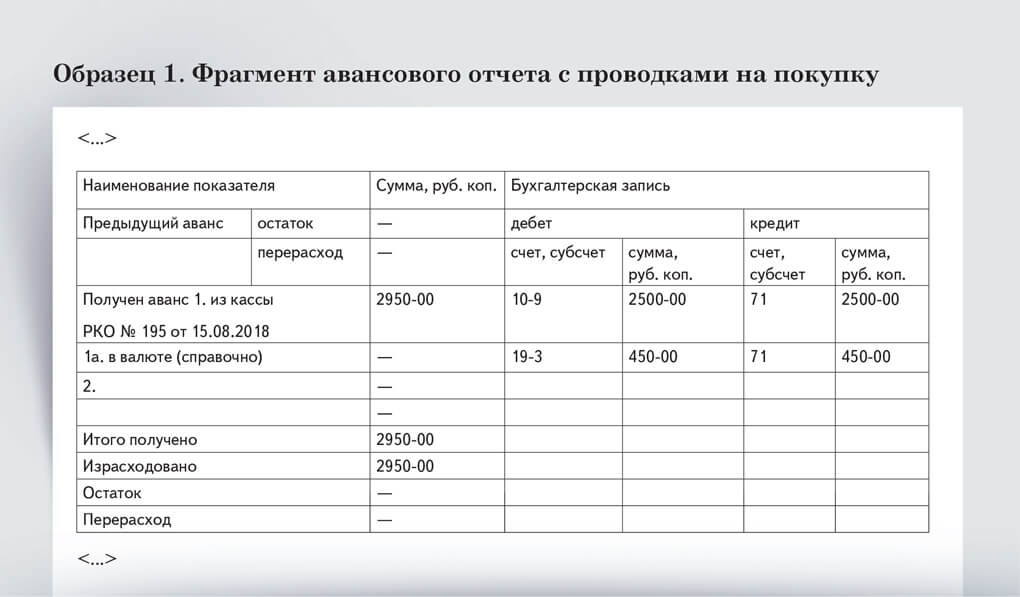

Пример 1: Какие проводки писать в авансовом отчете на покупку канцелярских товаров

Компания выдала из кассы секретарю 2950 руб. под отчет на покупку канцтоваров. Сотрудник потратил на покупку всю сумму и представил в бухгалтерию авансовый отчет. К нему приложил товарный и кассовый чеки. Счета-фактуры нет, в документах продавец выделил НДС — 450 руб. Канцтовары компания учитывает на субсчете 10-9 «Инвентарь и хозяйственные принадлежности», а НДС — на субсчете 19-3 «Налог на добавленную стоимость по приобретенным материально-производственным запасам». Бухгалтер сделал проводки и отразил их в авансовом отчете так, как на образце 1.

Кроме указанных в отчете проводок бухгалтер списал НДС на расходы такой проводкой:

ДЕБЕТ 91 субсчет «Прочие расходы» КРЕДИТ 19

450 ?

списали на прочие расходы НДС, выделенный в чеке.

Ситуация 2. Командированный работник отчитался за покупку железнодорожных билетов

Когда билет на проезд к месту командировки покупает сам работник, он прилагает к авансовому отчету бумажный железнодорожный билет или электронный контрольный купон. Билет — это не товар, а документ, который удостоверяет заключение договора перевозки между пассажиром и перевозчиком (п. 2 ст. 786 ГК). Поэтому его стоимость сразу относят на расходы.

В зависимости от цели командировки расходы списывают на соответствующие счета бухучета. Проводка будет такая:

ДЕБЕТ 20 (23, 25, 26, 44 …) КРЕДИТ 71

списали на расходы стоимость билета.

Как заполнить авансовый отчет, смотрите на образце 2.

Ситуация 3. Командированный получил сверхлимитные суточные

Размер суточных закон не ограничивает. Компания вправе самостоятельно решить, сколько выплачивать командированным сотрудникам (ст. 168 ТК). Но суточные в размере 700 руб. в день при командировках по России и 2500 руб. — при загранкомандировках не облагают НДФЛ и страховыми взносами (п. 3 ст. 217, п. 2 ст. 422 НК).

Проводка по учету суточных будет одна. Не важно, какую сумму выдали — в пределах лимита или сверх него:

ДЕБЕТ 20 (23, 25, 26, 44 …) КРЕДИТ 71

признали расходы в виде суточных.

Если выдали суточные сверх лимита, надо удержать НДФЛ и начислить страховые взносы. Проводки будут такие:

ДЕБЕТ 70 КРЕДИТ 68 субсчет «Расчеты по НДФЛ»

удержали НДФЛ с суммы сверхнормативных суточных;

ДЕБЕТ 20 (23, 25, 26, 44 …) КРЕДИТ 69

начислили страховые взносы с суммы сверхнормативных суточных.

Для целей НДФЛ дата фактического получения дохода в виде сверхнормативных суточных — последний день месяца, в котором утвержден авансовый отчет (подп. 6 п. 1 ст. 223 НК). Именно в этот день компания определяет, есть ли у сотрудника доход в виде сверхнормативных суточных, и при необходимости исчисляет НДФЛ. Удержать налог можно в день выплаты дохода (п. 4 ст. 226 НК).

По страховым взносам дата осуществления выплат — это день начисления выплат и иных вознаграждений в пользу работника. Соответственно, сверхнормативные суточные в базу по взносам включают на дату их начисления (п. 1 ст. 424 НК).

Пример 2. Какие проводки составить по авансовому отчету на командировочные расходы

Компания направила сотрудника в четырехдневную командировку на курсы повышения квалификации. В коллективном договоре компания установила суточные в размере 1200 руб. за каждый день нахождения в командировке на территории РФ. Работнику выдали под отчет из кассы 13 300 руб. Из них 8500 руб. на покупку железнодорожных билетов и суточные – 4800 руб. (1200 ?/дн. ? 4 дн.). Сразу после возвращения он сдал в бухгалтерию авансовый отчет с приложенными билетами.

Бухгалтер заполнил авансовый отчет, как на образце 2.

Бухгалтер определил сумму сверхнормативных суточных — 2000 руб. ((1200 ? – 700 ?/дн.) ? 4 дн.). Рассчитал страховые взносы и сделал такие проводки:

ДЕБЕТ 26 КРЕДИТ 69

600 ?

начислили страховые взносы с суммы сверхнормативных суточных. 2000 ? ? (22% + 2,9% + 5,1%)

Бухгалтер удержал НДФЛ из зарплаты и сделал проводку:

ДЕБЕТ 70 КРЕДИТ 68 субсчет «Расчеты по НДФЛ»

260 ?

удержали НДФЛ с суммы сверхнормативных суточных при выплате зарплаты. 2000 ? ? 13%

Ситуация 4. Сотрудник потерял первичку, директор его простил и компенсировал расходы

Бывает, подотчетники теряют подтверждающие документы. Тогда их нужно восстановить. Если это невозможно, товары или материалы, которые сотрудники принесли без документов, можно оприходовать по рыночной цене (п. 39 Методических указаний по бухгалтерскому учету, утв. приказом Минфина от 28.12.2001 № 119н).

Посмотрите, сколько стоят аналогичные товары в магазинах, в прайс-листах в интернете или в печатных изданиях. Составьте акт о приеме товара и бухгалтерскую справку с обоснованием его цены. Если руководитель даст распоряжение списать подотчетный долг сотрудника, то проводки будут такие:

ДЕБЕТ 10 КРЕДИТ 71

оприходовали ТМЦ по рыночной стоимости.

Если рыночная стоимость товара окажется меньше подотчетной суммы, нужно сделать дополнительную проводку:

ДЕБЕТ 91 субсчет «Прочие расходы» КРЕДИТ 71

отнесли на прочие расходы отрицательную разницу между рыночной стоимостью ТМЦ и подотчетной суммой.

Раз сотрудник не представил документы на расходы, есть риск, что контролеры посчитают эти суммы его доходом. А значит, потребуют удержать с него НДФЛ и начислить страховые взносы (п. 1 ст. 210, п. 1 ст. 420, п. 1 ст. 421 НК, постановление Президиума ВАС от 05.03.2013 № 14376/12). Доказать, что эти деньги не вознаграждение сотруднику, будет сложно. Ведь первичных документов, которые это подтверждают, нет.

Пример 3. Какие проводки составить по авансовому отчету, если сотрудник потерял первичку

Компания выдала автомеханику 6000 руб. на покупку болгарки на строительном рынке. Автомеханик принес инструмент на склад, но обнаружил, что потерял подтверждающие документы. Первичку восстановить не удалось, сотрудник не смог найти на рынке продавца, у которого купил товар. Тогда он составил авансовый отчет и написал служебку на имя директора, где указал цену, которую заплатил за болгарку. Директор пожалел работника, утвердил авансовый отчет и решил не требовать от него возврата денег. Бухгалтер выяснил рыночную стоимость болгарки — 5500 руб. и составил бухгалтерскую справку. Бухгалтер заполнил авансовый отчет, как на образце 3.

Рассчитал страховые взносы и сделал такие проводки:

ДЕБЕТ 26 КРЕДИТ 69

1800 ?

начислили страховые взносы с подотчетной суммы, не подтвержденной документами. 6 000 ? ? (22% + 2,9% + 5,1%)

Посчитал НДФЛ и сделал проводку:

ДЕБЕТ 70 КРЕДИТ 68 субсчет «Расчеты по НДФЛ»

780 ?

удержали НДФЛ с подотчетной суммы, не подтвержденной документами. 6000

Ситуация 5. Директор заплатил исполнителю аванс за услуги из своих денег

Сотрудники, которые потратили собственные деньги на покупку товаров или оплату услуг для компании, формально не относятся к подотчетным лицам. Но, по сути, компенсация таких расходов аналогична возмещению перерасхода по подотчетным суммам.

Чтобы рассчитаться с работником, можно использовать привычный способ. Заполнить авансовый отчет и выплатить перерасход. Бухгалтеру удобнее проводить такие операции через счет 71 «Расчеты с подотчетными лицами», чтобы видеть все расчеты с подотчетниками на одном счете.

Есть и другой вариант. Можно провести расчеты через счет 73 «Расчеты с персоналом по прочим операциям». При этом авансовый отчет составлять не обязательно. Чтобы компенсировать расходы сотруднику, достаточно приказа руководителя и подтверждающих документов.

Когда работник выплатил аванс поставщику, компания обязана отразить этот аванс у себя в учете. Для этого можно отнести его на счет 60 «Расчеты с поставщиками и подрядчиками или на счет 76 «Расчеты с разными дебиторами и кредиторами». Проводки такие:

ДЕБЕТ 60 (76) КРЕДИТ 73 (71)

отразили аванс поставщику, который сотрудник перечислил из собственных средств;

ДЕБЕТ 73 (71) КРЕДИТ 50

компенсировали сотруднику потраченные деньги.

Пример 4. Проводки на случай, если сотрудник заплатил аванс за услуги из собственных денег

Директор из своих денег заплатил аванс за транспортные услуги — 15 000 руб. без НДС. В этот же день он отдал бухгалтеру договор и кассовый чек от транспортной компании. Бухгалтер заполнил авансовый отчет так, как в образце 4. После этого компенсировал директору расходы. Проводку составил такую:

ДЕБЕТ 71 КРЕДИТ 50

выплатили директору потраченные деньги.

Дорогой коллега, а вы знаете, что ВТБ Банк позволяет юрлицам проводить операции прямо из бухгалтерской программы

и оплачивать платежки до 23:00?

Откройте счет на специальных условиях — закажите звонок прямо сейчас!

Узнать подробности у специалиста

Дорогой коллега, сегодня годовая подписка на «Главбух» по цене полугодия!

Узнать больше

По вопросам подписки на журнал «Главбух» звоните 8 (800) 505-87-17.

Статьи по теме в электронном журнале

Издает

Представительские расходы — проводки по ним будут рассмотрены в статье — это затраты на мероприятия по проведению встреч и переговоров с представителями сторонних компаний. Рассмотрим основные проводки и порядок документального отражения данных затрат.

Проводки по представительским расходам в бухучете

Документальное подтверждение представительских расходов

Итоги

Проводки по представительским расходам в бухучете

Практически каждая компания сталкивается с представительскими затратами, приглашая стратегически важных партнеров для проведения переговоров, встреч, презентаций и иных мероприятий, связанных с заключением экономически выгодных для развития фирмы сделок. К ним относятся, в том числе:

- транспортное обеспечение гостей;

- затраты на обеды, завтраки и ужины для партнеров и представителей фирмы;

- услуги сторонних переводчиков;

- буфетное сопровождение мероприятия.

Также к представительским расходам относятся затраты на проведение заседания совета директоров фирмы.

Можно ли в целях налога на прибыль учесть как представительские расходы затраты на оформление помещения для переговоров с контрагентами? Ответ на данный вопрос дала советник государственной гражданской службы РФ 2 класса Просекова И. В. Получите бесплатный пробный доступ к системе КонсультантПлюс и ознакомьтесь с точкой зрения чиновника.

В бухгалтерском учете все связанные с приемом и обслуживанием партнеров затраты относятся к расходам по обычным видам деятельности и фиксируются в дебете коммерческих или управленческих затрат проводками:

Дт 44 (26) Кт 60 — получены услуги;

Дт 19 Кт 60 — выделен НДС.

Для проведения подобных мероприятий денежные средства могут быть выданы организаторам — сотрудникам фирмы. Данный факт отражается записью:

Дт 71 Кт 50 (51) — выданы ДС в подотчет на проведение деловых мероприятий;

Дт 26 (44) Кт 71 — отражены представительские расходы согласно авансовому отчету.

Также компания может потратить какие-либо имеющиеся ресурсы, например материалы, товары или готовую продукцию. Такие расходы фиксируются проводкой

Дт 26 (44) Кт 10 (41, 43) — отражено списание ТМЦ на проведение мероприятия.

Пример

Компания ООО «Версаль» провела деловую встречу с представителями сторонней компании, программа которой включала: переговоры в бизнес-холле, посещение театра, последующий ужин в ресторане, размещение партнеров в гостинице и доставку их в аэропорт с утра. На билеты и ужин были выданы денежные средства из кассы в размере 50 000 руб. коммерческому директору Уварову И. Г. Остальные расходы были оплачены в безналичном порядке.

Затраты составили:

- аренда бизнес-холла — 27 325 руб. (включая НДС 4 554,17 руб.);

- буфетное обслуживание — 4 857 руб. (в т. ч. НДС 809,50 руб.);

- стоимость билетов в театр — 15 337 руб.;

- ужин в ресторане —23 456 руб.;

- стоимость проживания в гостинице — 8 500 руб.;

- транспортные расходы —2 856 руб.

Проводки

Дт | Кт | Сумма | Расчет | Детализация | Документы | Примечание: суммы принимаемые к НУ |

60 | 51 | 27 325 | Оплата аренды | Выписка банка | ||

26 | 60 | 22 770,83 | 27 325 – 4 554,17 | Приняты расходы на аренду бизнес-холла | Договор, акт выполненных работ | Не принимаются |

19 | 60 | 4 554,17 | Принят к учету входной НДС | Счет-фактура | Входной НДС нельзя принять к вычету (т. к. не принимаются расходы) | |

60 | 51 | 4 857 | Оплата буфета | Выписка банка | ||

26 | 60 | 4 047,50 | 4 857 – 809,50 | Приняты расходы на буфетное обслуживание | Договор, акт выполненных работ | Принимается |

19 | 60 | 809,50 | Учтен входящий НДС | Счет-фактура | Принимается к вычету | |

71 | 50 | 50 000 | Выданы ДС в подотчет | РКО | ||

26 | 71 | 15 337 | Учтена стоимость билетов в театр | Авансовый отчет | Не принимаются | |

26 | 71 | 23 456 | Учтена сумма ужина в ресторане | Авансовый отчет | Принимаются | |

50 | 71 | 11 207 | Возвращены неистраченные ДС в кассу | ПКО | ||

60 | 51 | 8 500 | Оплачены расходы на проживание в гостинице | Выписка банка | ||

26 | 60 | 8 500 | Приняты к учету затраты на гостиницу | Договор, акт выполненных работ | Не принимаются | |

60 | 51 | 2 856 | Оплата услуг транспортной компании | Выписка банка | ||

26 | 60 | 2 856 | Приняты к учету транспортные затраты | Договор, акт выполненных работ | Принимаются |

Таким образом, затраты на проведение мероприятия обошлись фирме ООО «Версаль» в 77 421,88 руб.

Также напомним, что в налоговом учете представительские расходы — нормируемые и не могут превышать 4% от суммы заработной платы за текущий отчетный период.

Пример, как правильно считать норматив по представительским расходам, можно посмотреть в КонсультантПлюс. Получите пробный доступ и переходите в Типовую ситуацию.

Также список принимаемых затрат при расчете налога на прибыль строго ограничен в ст. 264 НК РФ (применимые для НУ расходы перечислены в 1-м абзаце этой статьи). При этом размер расходов, превышающих лимит и не учтенных при подсчете прибыли в текущем квартале, может быть принят в течение года по мере увеличения затрат на оплату труда (п. 42 ст. 270 НК РФ).

Кроме того, сумма входного НДС может быть принята к вычету лишь в том случае, когда представительские расходы учтены при подсчете налогооблагаемой прибыли (п. 7 ст. 171 НК РФ). Если такие затраты не принимаются к расчету прибыли, то и входной НДС с этих трат должен быть списан в расходы, не влияющие на расчет налога, проводкой Дт 91.2 Кт 19.

В условиях примера сумма затрат на аренду бизнес-холла не принимается при расчете прибыли (письмо Минфина РФ от 12.03.2003 №04-02-03/29), соответственно, и сумма входного НДС не может быть включена в книгу покупок, даже при наличии корректно оформленных документов. Таким образом, бухгалтеру нужно будет списать НДС в размере 4 168,22 руб. в прочие расходы:

Дт 91.2 Кт 19 — 4 168,22 руб.

Более подробно о налоговом учете представительских затрат читайте в статье «Как правильно отражаются представительские расходы в налоговом учете».

Документальное подтверждение представительских расходов

Все принятые к учету представительские затраты должны быть подтверждены корректно заполненными первичными документами. План проведения мероприятия необходимо зафиксировать приказом руководителя и составить смету расходов мероприятия, а по окончании встречи отразить все расходы в отчете об осуществлении представительских затрат. Данная позиция Минфина закреплена в письме от 13.11.2007 № 03-03-06/1/807.

Однако в письме от 10.04.2014 № 03-03-Р3/16288 Минфин немного смягчил свои требования, указав в числе необходимых документов лишь отчет и сопутствующую первичку.

Тем не менее существенная часть коммерсантов предпочитает оформить полный пакет бумаг, ориентируясь на более ранний список, рекомендованный Минфином.

Одним из подтверждающих документов в данном случае является авансовый отчет и приложения к нему.

Хотите увидеть полный список таких приложений? Получите бесплатный доступ к К+ и переходите в Готовое решение.

О том, как документально подтвердить представительские расходы, подробно рассказано в статье «Документальное подтверждение представительских расходов».

Образец сметы см. в материале «Смета на представительские расходы — образец».

Если же фирма постоянно проводит представительские мероприятия, то порядок их проведения можно закрепить в соответствующем положении.

Образец такого положения ищите в публикации «Составляем положение о представительских расходах — образец».

Итоги

Представительские расходы в бухгалтерском учете принимаются в полной мере и отражаются в составе текущих расходов по дебету общехозяйственных или коммерческих затрат в зависимости от вида деятельности компании.

Согласно требованиям Минфина все расходы должны быть экономически оправданы и документально подтверждены не только первичкой, но и приказом руководителя, сметой расходов и отчетом о проведенном мероприятии.

Источники:

Налоговый кодекс РФ