Открыть магазин продуктов какие налоги я буду платить

Как открыть магазин с нуля и какую систему налогообложения выбрать? Какие действия надо будет совершить чтобы не получить штрафы от надзорных органов, начиная с первых дней работы магазина? Об этом поговорим в настоящей статье.

Как открыть магазин с нуля и какую систему налогообложения выбрать? Какие действия надо будет совершить чтобы не получить штрафы от надзорных органов, начиная с первых дней работы магазина? Об этом поговорим в настоящей статье.

Открытие магазина с нуля

Чтобы открыть магазин с нуля нужно зарегистрировать свой бизнес. Наиболее подходящими формами для этого будут ИП или ООО.

Для регистрации ИП вам потребуется:

- Подготовить и подать заявление по форме Р21001 в налоговый орган по месту жительства

- Заплатить госпошлину в размере 800 руб.

Чтобы зарегистрировать ООО вам нужно:

- Оформить решение о создании ООО (решение единственного учредителя или протокол общего собрания учредителей ООО)

- Подготовить устав ООО

- Собрать иные документы (документы, подтверждающие права на помещения, в которых будет находиться орган управления ООО; договор об учреждении ООО) по мере необходимости

- Подготовить и подать заявление по форме Р11001 вместе с другими документами в налоговый орган по месту регистрации ООО

- Заплатить госпошлину в размере 4000 руб.

ОКВЭД розничная торговля

В заявлениях по форме Р11001 и Р21001 нужно будет указать коды ОКВЭД. На сегодняшний день эти коды указываются по классификатору ОК 029-2001. Для магазина ОКВЭД могут быть самыми разными в зависимости от ассортимента продаваемых товаров. Ознакомиться со всем перечнем кодов ОКВЭД для розничной торговли вы можете в специальной статье на нашем сайте. В заявлениях вы можете указать столько кодов, сколько вам нужно. При этом должно быть указано как минимум первые 4 цифры выбранного вами кода.

Уведомление о начале деятельности

В некоторых случаях до начала деятельности магазина нужно будет уведомить Роспотребнадзор. В отношении розничной торговли это нужно сделать при осуществлении деятельности по кодам 52.1, 52.21 — 52.24, 52.27, 52.33 (розничная торговля в неспециализированных магазинах, торговля пищевыми продуктами в специализированных магазинах, торговля косметическими и парфюмерными товарами).

Лицензирование и получение разрешений на осуществление деятельности

Как правило, на деятельность магазина лицензия не требуется. Лицензия потребуется на торговлю алкоголем. В одной из следующих статей мы напишем подробнее, как получить алкогольную лицензию.

Также для деятельности магазина потребуется стандартный набор разрешений от Роспотребнадзора на соответствие санитарно-эпидемиологическим требованиям, пожарной инспекции на соответствие требованиям пожарной безопасности, местных органов власти на размещение объекта торговли.

При проверке соответствия требованиям пожарной безопасности будут проверяться вопросы, утвержденные приказом МЧС.

Не забывайте размещать соответствующую информацию,в том числе о полученных лицензиях в «уголке потребителя». В противном случае вас могут оштрафовать.

Персонал магазина

Работники магазина согласно положениям 213 статьи ТК РФ должны проходить предварительные и периодические медосмотры, а компании и предприниматели обязаны организовать их проведение. Результаты обследований нужно заносить в медицинские книжки.

Налогообложение магазина

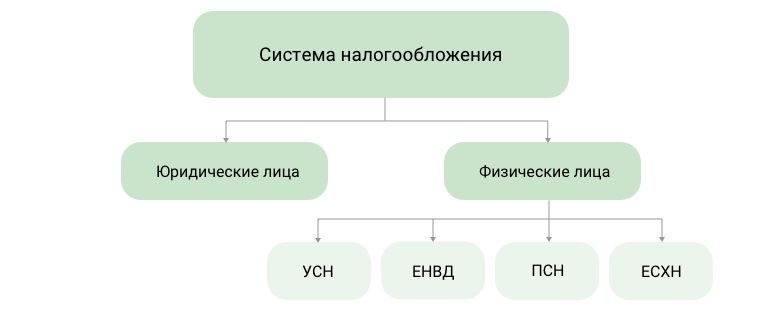

Выбор системы налогообложения зависит от организационно-правовой формы бизнеса.

Для открытия магазина ИП доступны:

ОСНО, УСН, ЕНВД, патентная система налогообложения

Чтобы открыть магазин ООО можно применять: ОСНО, УСН или ЕНВД.

Нужно помнить и об ограничениях и условиях, при которых можно воспользоваться соответствующим режимом налогообложения. Так, на патентную систему налогообложения можно перейти только в случае осуществления розничной торговли через объекты стационарной торговой сети, с площадью торгового зала не более 50 кв. м. по каждому объекту. Для ЕНВД допускается площадь торгового зала магазина не более 150 кв. м.

Оптимальным режимом налогообложения магазина будет один из специальных режимов: УСН, ЕНВД или патентная система налогообложения. Именно на одном из трех этих режимов стоит остановить свой выбор (при условии, что они вам доступны по месту регистрации или ведения деятельности). Чтобы решить, какой именно лучше всего вам подойдет, нужно рассчитать налоговое бремя на каждом из режимов. Сделать это можно с помощью налогового калькулятора на сайте ФНС России для патентной системы налогообложения.

Как сделать расчет ЕНВД или рассчитать УСН смотрите специальные статьи на нашем сайте. Ну и конечно же не стоит забывать и про торговые сборы, которые с этого года постепенно начинают вводиться в регионах.

Теперь сравнить налоговое бремя на разных налоговых режимах и выбрать лучший можно с помощью калькулятора на сайте ФНС.

Кофе-пауза: тест на внимательность

Свои ответы оставляйте в комментариях.

Вы открываете розничный магазин и вплотную приблизились к регистрации бизнеса: уже выбрали форму собственности и определяетесь с системой налогообложения. Налоговый режим определяет размер обязательных платежей, частоту сдачи отчетности и величину косвенных расходов на её подготовку. Иными словами, сколько отдавать денег, как часто отчитываться и чем отвечать в случае нарушений.

Системы налогообложения отличаются не только потенциальными затратами. Основная разница в направленности — каждый вид удобен для определенной деятельности. Разберемся, как использовать систему налогообложения на пользу вашего бизнеса.

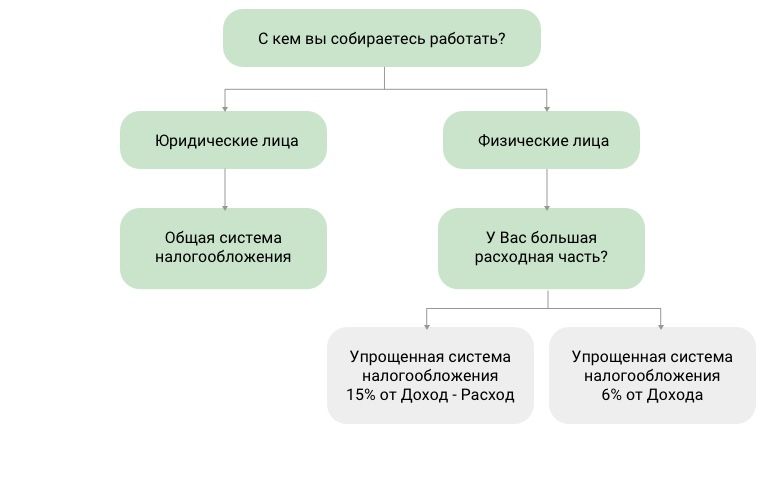

Алгоритм определения системы налогообложения

Не существует универсального рецепта выбора системы налогообложения, но есть алгоритм, который поможет сориентироваться и выбрать подходящую.

Первый шаг. Охарактеризуйте свою компанию:

- Где будете вести деятельность?

- Кто ваши клиенты: физические или юридические лица?

- На какую годовую выручку рассчитываете?

- Сколько стоят активы?

- Какие затраты будете нести?

Второй шаг. Проанализируйте систему налогообложения в России применительно к вашему виду деятельности: нужно определить какие сборы и обязательные налоги придется платить.

Третий шаг. Определите оптимальную систему налогообложения. Велик соблазн выбрать ту систему, где меньше обязательных платежей. Это логично, но не всегда правильно. Зачастую выгоднее пойти на снижение прибыли сегодня, чтобы завтра достичь глобальной цели. Например, если вы планируете активно привлекать инвестиции и расширять бизнес в будущем, то лучше сразу выбрать ООО и работать по общей системе.

5 налоговых режимов

В России действуют всего пять режимов налогообложения. Для торговли подходят четыре: ЕНВД, Патентная, Общая и Упрощенная системы.

ОСНО, ЕНВД, УСН и ПСН подходят для торговли.

Единый сельскохозяйственный налог (ЕСХН) — аналог ЕНВД для тех, кто самостоятельно выращивает, обрабатывает и продает сельскохозяйственную продукцию. Для торговли, в широком смысле, он не подходит.

ОСНО: много документов и платежей

Общую систему налогообложения автоматически применяют для ИП и ООО, если во время регистрации не было подано заявления на применение специального режима.

Бизнес, который живет по правилам ОСНО, нуждается в профессиональном бухгалтере, который знает в каких случаях применяется НДС 10%, в каких — 18%, а в каких и вовсе 0%. ООО нужно в полном объеме вести бухгалтерский и налоговый учет, а ИП — книги учета доходов и расходов, хозяйственных операций. Общая система налогообложения — не лучший вариант для начинающего бизнесмена.

Обязательные налоги:

- На прибыль. От суммы разницы между доходами и расходами — 20% или 13% НДФЛ для ИП.

- На имущество. Если организация владеет недвижимостью.

- Налог на добавленную стоимость. Обычно составляет 18% от проданных товаров и услуг. НДС можно уменьшить на сумму НДС, которую вы заплатили поставщику.

Аргумент и за и против ОСНО — НДС. Если вы собираетесь работать с крупными фирмами, то лучше выбрать ОСНО, если же вы займетесь мелкой или средней розницей — выбирайте один из специальных режимов.

УСН: налог — раз в квартал, отчет — раз в год

Упрощенная система налогообложения самая популярная: вместо трех общих налогов — всего один УСН. Предприниматель платит налог в квартал, а отчетность сдаёт один раз в год. При УСН индивидуальные предприниматели не платят НДФЛ и налоги на имущество.

В режиме УСН существует два варианта для выплаты налога:

- С доходов — от 1 до 6%. Подойдет, если у вас небольшой объем расходов или их не подтвердить документами.

- Доходы минус расходы — от 5 до 15%. Вариант выгоден если доля регулярных расходов составляет до 80% от доходов. Подходит для торговли.

Размер налоговой ставки зависит от региона, размера дохода и вида деятельности. Для ИП нет ограничений в применении УСН — предпринимателю достаточно написать заявление о переходе на этот режим.

Для ООО существуют ограничения:

- Штат до 100 сотрудников;

- Доход за 9 месяцев не превышает 45 млн руб., а за год — 60 млн руб.;

- Нет филиалов и представительств;

- Не попадает под действие сельхозналога.

Сумму налога можно уменьшить до 100% за счет страховых взносов за сотрудников. Режим подойдет, если вы не собираетесь открывать филиалы в других городах.

ЕНВД: фиксированная сумма налогов

С 2020 года отдельным магазинам и аптекам больше нельзя работать на ЕНВД или патенте.

Прочитайте публикацию с актуальной информацией:

Единый налог на вмененный доход выплачивают ежеквартально. Сумма зависит от объема торговых площадей, количества сотрудников и транспорта, но не зависит от фактического объема прибыли. ЕНВД применяют для некоторых видов деятельности, в которые входит и торговля. Главный недостаток ЕНВД — отсутствие возможности подать нулевую декларацию: даже если вы не получили прибыль, вам всё равно придется заплатить налоги.

Для ООО и ИП одинаковые ограничения в применении ЕНВД:

- Штат до 100 сотрудников;

- Площадь торгового зала не превышает 150 кв. м.;

- Доля другой организации в уставе ООО не превышает 25%;

- Не попадает под действие сельхозналога или патента;

- ЕНВД разрешен в субъекте федерации.

При ЕНВД, ИП и ООО могут уменьшить налог на сумму до 50% за счет страховых взносов, которые платят за сотрудников. При расчетах с покупателями использование кассовой техники пока необязательно — достаточно выдать товарный чек.

ПСН: получил патент и свободен

Патентную систему налогообложения могут принять ИП, которые занимаются деятельностью из главы 25.5 Налогового кодекса, где упомянута, в том числе, розничная торговля.

Ограничения для применения ПСН:

- Штат до 100 сотрудников;

- Площадь торгового зала не превышает 50 кв. м;

- Доход за год меньше 60 млн руб.

С предпринимателя, работающего по ПСН, снято обязательство отчитываться в налоговые органы каждый квартал и выплачивать периодические налоги. Для ведения деятельности ему достаточно вовремя купить патент на срок от 1 месяца до 1 года и вести книгу учета доходов.

Стоимость патента устанавливают местные власти, которые рассчитывают ее исходя из возможного дохода. Обычно она равна 6% от суммы возможного дохода. ПСН выгодно применять для временной и сезонной торговли.

Выводы

- Если вы работаете с юридическими лицами, которые рассчитывают на зачет НДС, ваш выбор — ОСНО.

- Небольшой магазин без филиалов и представительств — УСН;

- Небольшой магазин с большой и постоянной прибылью — ЕНВД;

- Сезонная торговля, ярмарки — ПСН.

Памятка для определения системы налогообложения.

Онлайн-кассы для любой системы налогообложения

Фискальный накопитель и год ОФД в комплекте. Все модели в реестре и соответствуют требованиям 54-ФЗ.

Еще статьи на эту тему

o.bakhmutskij@dreamkas.ru

Олег понимает проблемы и специфику небольших магазинов. Знает, как увеличить продажи с помощью автоматизации.

Порядок, особенности и система налогообложения магазина, занимающегося торговлей продовольственной группой товаров по типу «У дома». Под такое определение попадает идея торговли в описанная и здесь и здесь

Под специальный (льготный режим) налогообложения, т.е. – Единый налог на вмененный доход (дальше ЕНВД) подпадает деятельность, связанная с торговлей в розницу продуктами питания. ЕНВД действует по всей территории Российской Федерации.

Исключение составляет столица – Москва, как город федерального значения. Для владельцев магазинов, торгующих продуктами питания, которые расположены в г. Москве, лучше выбирать упрощенную систему налогообложения.

Если предприниматель выбрал ЕНВД, как систему налогообложения, то соответственно он обязан уплачивать такие налоги, как: ЕНВД, налог с доходов физических лиц, но только тот, который касается работников, и социальные выплаты с фонда оплаты труда сотрудников.

Преимущество выбора ЕНВД как системы налогообложения заключается в том, что владелец такого продуктового магазина освобождается от уплаты всех остальных налогов.

Чтоб высчитать сумму единого вмененного налога, необходимо базовую доходность умножить на физический показатель, умножить на коэффициент К1, умножить на коэффициент К2 и умножить на налоговую ставку.

Формулу можно представить в сокращенном виде:

Физический показатель * базовая доходность * К1 * К2 * налоговая ставка.

Базовая доходность для розничной торговли продуктами питания составляет 1800 рублей, что установлено нормами действующего Налогового кодекса.

Физическим показателем для предпринимателей, занимающихся розничной торговлей, есть площадь торгового помещения или зала. Разного рода подсобные помещения, кладовки и склад не берутся во внимание при расчете налога на вмененный доход.

К1 – это коэффициент-дефлятор, который устанавливается Министерством экономического развития Российской Федерации, на 1 календарный год.

К2 – это коэффициент, который корректирует базовую доходность, и который учитывает всю совокупность особенностей предпринимательства. Он должен быть установлен муниципальными органами самостоятельно, с учетом специфики конкретного региона.

Ставка налога для всех видов предпринимательской деятельности, подпадающих по ЕНВД, составляет 15%.

Пример исчисления ЕНВД для продуктового магазина.

Исходные данные:

Вид предпринимательской деятельности: розничная торговля продуктами питания.

Местонахождение: г. Брянск.

Площадь магазина: 34 кв.м, с учетом 21 кв.м. – площадь торгового зала.

Коэффициент К1 по состоянию на 2012 г. равен 1, 3524.

Коэффициент К2 в 2012 г., согласно Решению Брянской думы для розничной торговли, составляет 0,5 (т.е. 150%).

Итак, подсчитаем налог на вмененный доход:

1800 руб. * 21 кв.м. * 1,3524 * 1,5 * 15% = 11 502 рублей за квартал.

Важные моменты, необходимые предпринимателю, который уплачивает ЕНВД.

1. Физическое лицо-предприниматель может уменьшить размер единого налога на сумму социальных отчислений, но не больше, чем на 50% от суммы исчисленного налога.

2. Если предприниматель владеет несколькими магазинами, то расчет налога делается на каждую точку отдельно.

3. Декларация по ЕНВД сдается каждый квартал, не позже 20-го числа первого месяца, следующего за последним месяцем отчетного квартала.

Если практическая деятельность ИП – торговля продуктами питания, налогообложение организовывается по льготному режиму. То есть предприниматель может уплачивать налоги по ЕНВД (единый налог на вмененный доход). Такие правовые требования действуют на территории всей России, за исключением Москвы, так как это город федерального значения. В последнем случае допускается использовать упрощенную или общую систему налогообложения, на усмотрение самого предпринимателя. Требуется детально разобраться, если у ИП торговля продуктами питания, налогообложение какое будет?

Базовая налоговая ставка

Обычный продовольственный магазин ничем не будет отличаться от продуктового, если последний функционирует по уплате ЕНВД, то есть единого налога. В этом случае полученный доход не играет никакой роли, так как используется понятие «возможного дохода». Например, сейчас для каждого продуктового магазина, отвечающего общему порядку, установлена базовая доходная ставка в 1800 рублей. Сумма умножается на процентную налоговую ставку, из чего и образуется размер налога, который предприниматель обязан авансом уплатить в пользу государства.

А каким образом оценивается материальный и физический показатель для предпринимателя? Учитывается площадь помещения, где ведется торговля, а также базовая условная доходность (которая высчитывается муниципальными органами на основе ранее проведенного наблюдения). То есть согласно этой информации процентная налоговая ставка по регионам может устанавливаться независимо, однако не более 15%.

Декларация по ЕНВД

Невзирая на тот факт, что владелец продуктового магазина уплачивает всего один налог, он обязан подавать ежеквартально отчет о полученном доходе в форме декларации (не позже 20 числа месяца, следующего за окончанием финансового квартала). При этом он уплачивает полную расчетную сумму по ЕНВД, но в будущем получает право подать заявку на получение налоговых вычетов по социальным нормам. Такой возможностью могут воспользоваться, например, те предприниматели, которые самостоятельно воспитывают несовершеннолетнего ребенка без второго родителя. Или те, кто имеет официальный статус ликвидатора последствий аварии на Чернобыльской АЭС. Но размер социальных выплат не может превышать 50% от указанной в декларации суммы. То есть налог может быть уменьшен в 2 раза, но не более.

Невзирая на тот факт, что владелец продуктового магазина уплачивает всего один налог, он обязан подавать ежеквартально отчет о полученном доходе в форме декларации (не позже 20 числа месяца, следующего за окончанием финансового квартала). При этом он уплачивает полную расчетную сумму по ЕНВД, но в будущем получает право подать заявку на получение налоговых вычетов по социальным нормам. Такой возможностью могут воспользоваться, например, те предприниматели, которые самостоятельно воспитывают несовершеннолетнего ребенка без второго родителя. Или те, кто имеет официальный статус ликвидатора последствий аварии на Чернобыльской АЭС. Но размер социальных выплат не может превышать 50% от указанной в декларации суммы. То есть налог может быть уменьшен в 2 раза, но не более.

Если индивидуальный предприниматель является владельцем нескольких торговых площадок (продуктовых магазинов в данном случае), то расчет налоговых отчислений по каждой точке делается отдельно и суммируется при подаче декларации. Здесь уже неважно, торгует ли ИП продуктами или другими вещами бытового назначения.

Открытие магазина с продуктами

А вот чтобы открыть ИП продуктовый магазин, ему изначально потребуется подтвердить, что помещение, где будет выполняться деятельность, отвечает всем санитарно-техническим нормам. В частности, ему придется доказать, что для персонала организованы чистые рабочие места. Только после предоставления соответствующей документации в контрольные органы производится регистрация торгового объекта.

А вот документы для продуктового магазина ИП, которые всегда должны быть в нем, – это:

А вот документы для продуктового магазина ИП, которые всегда должны быть в нем, – это:

- уголок потребителя;

- санитарные книги для каждого работающего (обязательно наличие заключения о прохождении медицинского осмотра);

- план эвакуации из помещения в случае пожара;

- копии лицензий на продажу некоторых групп товаров (алкоголь, табачная продукция).

Это та юриспруденция, которую следует держать в открытом доступе для каждого посетителя. Книга жалоб может выдаваться только по требованию. Однако она обязательно должна быть прошитой, а страницы – пронумерованы.

В противном случае это повод для подачи судебной апелляции против владельца торговой площадки. Кстати, аналогичные правила действуют и в отношении тех магазинов, которые имеют только крытый павильон, то есть являются временными конструкциями.

Общая система налогообложения

Если при регистрации ИП не указывает желаемую форму налогообложения, то его автоматически зачисляют в общую систему. А это означает, что ему придется уплачивать:

- налог на прибыль (20% от разницы полученного дохода и понесенных расходов);

- налог на недвижимое имущество (если таковое есть; при аренде не учитывается);

- НДС (18% с проданных товаров, но показатель снижается на сумму уплаченных вашими поставщиками НДС).

Именно из-за НДС предприниматели чаще всего выбирают общую систему налогообложения. То есть в дальнейшем будет возможность подать заявку на получение налогового вычета.

Если вы задаетесь вопросом, как открыть ИП магазин продуктов, и планируете сотрудничать одновременно с более 5 поставщиками, то данный вариант будет самым удобным, хоть и вносит свои сложности в ведение бухгалтерского учета. Для всех остальных случаев налогообложение по ЕНВД является самым удобным.

Упрощенная схема налогообложения

Упрощенная система налогообложения подразумевает учет полученного предпринимателям дохода.

Из этой суммы 6% – то, что ему следует уплатить в пользу государственной казны. Но он может использовать и несколько иную форму выплат. Это 15% с полученного дохода и разницы по расходам. И кстати, этот показатель в разных регионах России может варьироваться на усмотрение местной администрации и органов налогового контроля.

Из этой суммы 6% – то, что ему следует уплатить в пользу государственной казны. Но он может использовать и несколько иную форму выплат. Это 15% с полученного дохода и разницы по расходам. И кстати, этот показатель в разных регионах России может варьироваться на усмотрение местной администрации и органов налогового контроля.

Дополнительно к этому предприниматель получает возможность снизить размер налоговых выплат на сумму страховых взносов. Например, если у него вообще нет сотрудников, то размер льгот составит почти 100%. При наличии сотрудников максимальная «налоговая скидка» составит всего 50%.

Единый сельскохозяйственный налог

Как известно, сейчас чиновники ввели еще такое понятие, как единственный сельскохозяйственный налог. Воспользоваться этой возможностью могут только производители сельхозпродукции. Если вы к таковым относитесь и имеете собственный магазин, то можете воспользоваться этой формой налогообложения. По каждому региону она устанавливается индивидуально в перерасчете на каждую сотку владения земли. То есть при расчете налога учитывается размер владения ресурсов. Чем больше – тем выше налоговая ставка.

Как известно, сейчас чиновники ввели еще такое понятие, как единственный сельскохозяйственный налог. Воспользоваться этой возможностью могут только производители сельхозпродукции. Если вы к таковым относитесь и имеете собственный магазин, то можете воспользоваться этой формой налогообложения. По каждому региону она устанавливается индивидуально в перерасчете на каждую сотку владения земли. То есть при расчете налога учитывается размер владения ресурсов. Чем больше – тем выше налоговая ставка.

Так какой же вариант налогообложения самый выгодный?

Заблаговременно сказать, какая форма налогообложения будет самой выгодной для продуктового магазина, сложно. Такую информацию можно получить разве что у финансового аналитика, который может провести расчеты, вывести средний доходный показатель. В любом случае органы налогового контроля за индивидуальным предпринимателем оставляют право перейти на другую форму налогообложения без замены регистрационных данных. Но делать это допускается только при переходе на новый финансовый год или квартал.

Заявка подается заблаговременно, так как налоговая инспекция обязана убедиться в том, что все законодательные нормы соблюдены. То есть предприниматель не занимается торговлей запрещенных категорий продуктов (например, пищевые ингредиенты из Европы) и использует специализированные помещения для хранения продукции.