Инвестиционные продукты какие бывают

Большинство современных людей понимают, что деньгам не место дома в тумбочке или ящике комода. Ведь недостаточно просто накопить сбережения. Необходимо сохранить, а еще лучше преумножить собственные денежные средства. Для этого их следует вложить в инвестиционные продукты, товары или услугу.

К сожалению, большая часть граждан нашей страны имеет весьма ограниченные представления о теории и практике инвестирования. Эти люди привыкли вкладывать свободную наличность в какой-либо банк, выбранный на основании своих представлений о надежности и доходности инвестиций.

В то же самое время современный финансовый мир предлагает огромное количество инвестиционных услуг, продуктов и товаров, которые могут принести инвестору гораздо большую отдачу. Давайте более подробно познакомимся с их видами и разберем все на конкретных примерах.

Товары

Инвестиционный товар – это одно из базовых понятий в экономической науке. Его следует воспринимать буквально. Под ним следует понимать товар, приобретаемый на инвестируемые денежные средства. Подобные товары инвесторы используют для организации производственного процесса на предприятиях. С их помощью производится расширение и модернизация производства, увеличение объема выпускаемой продукции, наращивание производственных мощностей.

Инвестиционными товарами являются:

- здания и сооружения во всех их проявлениях. Это может быть заводской цех, электрическая подстанция, склад готовой продукции, офисные помещения. То есть все сооружения, которые необходимы для нормальной организации работы предприятия;

- транспортные коммуникации. Под ними следует понимать автомобильные и железные дороги, газовые и нефтяные трубопроводы;

- станки и производственные линии. Сюда же следует отнести запасные части и узлы всех механизмов и оборудования, которые используются на рассматриваемой фабрике или заводе;

- сырье и материалы. В эту группу попадает все то, из чего изготавливают конечную продукцию, которую выпускает предприятие.

Продукты

Инвестиционный продукт представляет собой объект, в который инвесторы могут вкладывать имеющиеся в их распоряжении денежные средства. Именно они являются основными объектами инвестирования для большинства частных инвесторов.

В настоящее время на финансовом рынке существует огромное количество подобных продуктов. Каждый желающий может выбрать тот актив, который полностью отвечает его представлениям о рискованности и прибыльности.

К инвестиционным продуктам следует отнести:

- банковские вклады или депозиты;

- паи в паевых инвестиционных фондах;

- разные виды ценных бумаг;

- инвестиционные программы микрофинансовых организаций;

- ПАММ-счета и так далее.

Инвестору нужно очень тщательно относиться к выбору конкретного инвестиционного продукта для вложения денег. Следует помнить про существование на инвестиционном рынке большого количества мошенников. В связи с этим при выборе объекта для инвестирования необходимо придерживаться нескольких простых правил.

- Прежде всего следует оценить надежность и фактические гарантии, которая предоставляет компания, предлагающая конкретный инвестиционный продукт. Это следует делать в отношении банков, микрофинансовых организаций (МФО), ПИФов, брокерских компаний и так далее. Если гарантии не кажутся вам достаточно надежными, то инвестировать деньги в рассматриваемый продукт не стоит.

- У инвестиционного продукта должны быть инвестиционный меморандум или проспект. Под ними принято понимать документы для внешнего пользователя. Они должны демонстрировать потенциальным инвесторам привлекательность подобных инвестиций, а также предоставлять возможности для анализа вероятных инвестиционных рисков. Более того, такой меморандум и проспект должны иметь законодательное закрепление. Другими словами, они должны быть зарегистрированы в соответствующих государственных контролирующих и надзорных органах.

- Инвестору необходимо обращать внимание на качество и уровень обслуживания. Если сотрудники банка или ПИФа не производят должного впечатления, не понимают о чем говорят, ведут себя не корректно, то сотрудничать с такой компанией точно не следует. Ведь если они так ведут себя с потенциальными клиентами, то можно только догадываться, что у них происходит при общении с реальными.

Услуги

Инвестиционные услуги предоставляются разными субъектами финансового рынка. Это могут быть банки, консалтинговые агентства, брокерские компании.

В частности, консалтинговые агентства специализируются на сборе, анализе и предоставлении информации, о том или ином инвестиционном активе или субъекте. Оказываемые ими услуги весьма разнообразны. Например, специалисты консалтингового агентства могут взять на себя разработку инвестиционной стратегии, которая будет включать в себя оценку особенности выбранной инвестором отрасли, уровень потенциальных рисков и другие показатели.

Инвестиционные услуги, оказываемые банками, требуют отдельного серьезного разговора. Давайте рассмотрим конкретный пример. К такого рода услугам можно отнести покупку или перепродажу акций (облигаций, иных ценных бумаг). В данной ситуации банк может выступить посредником и гарантом безопасности для эмитента, размещающего акции, или для инвестора, который хочет их купить.

Брокерские компании оказывают частным инвесторам услуги в части формирования и доверительного управления их деньгами. В частности, брокер может по заданию заказчика сформировать и управлять инвестиционным портфелем. Такие услуги обязательно закреплены в договоре между сторонами, в котором прописаны все условия сотрудничества и комиссия за работу.

Начинающим инвесторам сложно разобраться в многообразии решений в банках и на фондовых рынках для вложения собственных денег. Цель этой статьи — дать простое представление о том, что такое инвестирование и какие существуют инвестиционные продукты для физических лиц и не только. Инвестирование — это не ракетостроение, и как только люди обернутся вокруг концепций, все станет намного яснее.

Что значит инвестиционные продукты?

Инвестиционные продукты – это определенные объекты, которые приобретает инвестор или вкладывает в них денежные средства с целью получения прибыли. Выбор и количество видов таких объектов достаточно обширен: здесь можно вкладываться в ценные бумаги, паи, открывать ИИС, а также ПАММ счета. Опираясь на свои возможности, опыт и допустимые риски каждый может выбрать наиболее подходящий и безопасный вариант.

Выбирая инвестиционные продукты, обычно учитываются следующие критерии:

- Надежность компании, делающая предложение о вложение

инвестором денег во что-либо. Если оценки предельно низкие, а организация

замыкает список рейтинга, то несомненно, это показатель малой надежности. Как

следствие, сотрудничество с ней сопряжено с высокими рисками потерей

сбережений; - Закрепление инвестиционной декларации на

законодательном уровне. Для инвестиционного продукта это является обязательной

составляющей, говорящей о его сути и факте существования. Если этот критерий

отсутствует, то продукт не имеет регистрации и ничем не подкреплен. - Качество обслуживания, которое зачастую может

создать негативное впечатление о компании, а также отбить желание с ней

работать.

Пройдемся по основным видам инвестиционных продуктов в

банках и на фондовых рынках.

Что такое акции и фондовый рынок?

Акции — это единицы или кусочки компании. Каждая акция позволяет вам владеть частицей компании. У инвесторов есть два способа заработать деньги через владение акциями. Первый путь — через прирост капитала. Второй способ — получение дивидендов.

С учетом прироста капитала, когда цена ваших акций становится выше, чем цена, по которой вы купили, вы можете продать ее с прибылью. Допустим, вы купили акцию за 10 долларов, а на следующей неделе акции подорожали до 14 долларов. Когда вы продаете их на следующей неделе, полученная прибыль составляет 4 доллара.

Читайте: Тинькофф инвестиции: тарифы и принцип работы.

Что движет ценой акций изо дня в день? Фондовый рынок (также называемый вторичным рынком). Фондовый рынок — это место, где покупатели и продавцы акций собираются и обменивают акции на деньги.

Инвестиционные продукты – дивиденды.

Вторым способом получения дохода являются дивиденды. Дивиденды — это когда компании решают разрешить инвесторам участвовать в годовой прибыли компании. Например, такие компании, как Apple, выплачивают дивиденды ежеквартально (каждые 3 месяца). Проще говоря, допустим, Apple заработала 10 долларов в 2016 году и решила выпустить дивиденды в 2 доллара своим инвесторам. Компания теперь раздает часть своей прибыли своим акционерам.

Не все компании выплачивают дивиденды, потому что, исходя из бизнеса компании, может потребоваться сохранить часть прибыли для реинвестирования в будущем.

Взаимные фонды.

Ценные бумаги такого типа работают от людей, которые объединяют свои средства и вместе с деньгами инвестируют в различные акции, облигации и другие продукты. Инвестиционный менеджер управляет фондом и решает, что покупать и продавать, и должен следовать инвестиционной цели взаимного фонда.

Инвестиции в паевой инвестиционный фонд приносят выгоду, так как инвестиционный профессионал инвестирует от вашего имени. Кроме того, существует диверсификация от инвестирования в различные акции и облигации. Когда инвестор владеет 10 различными ценными бумагами в облигациях и акциях, риск снижается, потому что не все акции будут двигаться одинаково. Как следствие, когда одна акция падает, другая может сохранить свою стоимость.

Недостатком взаимных фондов являются его дорогостоящие комиссии. В последние пару лет наблюдается тенденция отказа инвесторов от взаимных фондов из-за высоких сборов. В целом, большинство сборов в настоящее время составляют 2,5 процента, это имеет значение, особенно когда комиссия все еще взимается, когда взаимный фонд не зарабатывает деньги.

Еще одним недостатком взаимных фондов является его не ликвидность. Инвесторы не могут торговать ими так же свободно, как с акциями.

Хедж-фонды.

Подобно взаимным фондам, хедж-фонды также объединяют капитал различных инвесторов и инвестируют его. Единственная разница здесь заключается в том, что управляющие хедж-фондами обычно инвестируют практически без ограничений, поскольку думают, что эти люди должны иметь возможность инвестировать туда, где они могут максимизировать доходность фонда. За свой опыт они взимают высокую плату с фондов. Это повредило индустрии хедж-фондов, когда обещанные доходы так и не были реализованы.

Биржевые фонды (ETFs).

ETFs — это ценная бумага, которая отслеживает индекс, облигации или корзину активов. Это очень похоже на взаимные фонды, но разница в том, что ETF торгуются на фондовой бирже. Вот почему у ETF ликвидность выше, чем у взаимных фондов. Этот тип ценных бумаг также имеет более низкую комиссию, что делает его очень привлекательным для индивидуальных инвесторов.

Биржевые фонды со схожими акциями и взаимными фондами могут приносить дивиденды и прирост капитала.

ETFs также более безопасны, чем акции, потому что они диверсифицированы от инвестиций в корзину активов. Каждый ETF имеет разные типы инвестиционных стратегий, поэтому существует риск между различными биржевыми фондами.

Инвестиционные продукты — облигации.

Облигации являются долговым инструментом, тогда как паевые инвестиционные фонды, облигации, ETF являются инвестициями в акции. Инвесторы в акции обычно владеют активом или компанией, которую они покупают. Облигации включают кредитование денег другой компании. Поэтому, когда инвестор покупает государственные или корпоративные облигации, он, по сути, кредитует деньги. На облигации сильно влияют растущие и падающие процентные ставки. Цена облигаций движется в соответствии с процентными ставками.

Читайте: Курс криптовалют онлайн.

Инвесторы облигаций или держатели облигаций зарабатывают свои доходы от процентов и продажи облигаций выше, чем они заплатили. Как инвестор, облигации полезны, потому что они, как правило, безопаснее, чем большинство акций. В то время как акции могут двигаться вверх и вниз в зависимости от рынков, облигации имеют меньшие колебания, чем акции, и считаются более безопасными. Еще одним преимуществом покупки облигаций является то, что если компания обанкротится, то именно держатели облигаций вернут свои деньги в первую очередь раньше, чем акционеры.

Видео по теме: Инвестиционные продукты банков (Сбербанк).

Заключение.

Итак, были кратко рассмотрены наиболее распространенные инвестиционные продукты. Каждый тип, будь то паевые инвестиционные фонды, облигации, акции, ETF, имеют еще больше стратегий и продуктов. Инвестор, который хочет потратить минимальное количество времени, может рассмотреть возможность инвестирования в паевые инвестиционные фонды. Как правило, акции требуют больше времени, потому что люди должны читать новости о том, что делает компания, и просматривать ее финансовые отчеты.

Инвестировать не сложно, это не ракетостроение. Важно то, что люди, по крайней мере, имеют представление о том, какие инвестиционные ценные бумаги существуют, чтобы они могли принять обоснованное решение о том, во что они хотят инвестировать.

Читайте также:

Горячая линия ВТБ.

Банковские реквизиты Сбербанка.

Как восстановить пин-код ВТБ карты, если забыл?

Как оплачивается госпошлина за регистрацию права собственности?

Значительная часть населения страны располагает свободными материальными средствами. Однако не все из них стремятся вкладывать их для увеличения своего капитала. Многие люди считают хранение денег в домашнем сейфе более безопасным вариантом, чем, например, вложение в инвестиционные товары, продукты или услуги. Такая ситуация объясняется неосведомленностью жителей Российской Федерации о теории и практике инвестиционной деятельности. Ограниченные знания по финансированию заставляют владельцев свободного капитала вкладывать деньги в банковские организации, которые, по их мнению, характеризуются высокой надежностью и могут обеспечить получение хороших дивидендов.

Что представляют собой инвестиционные товары

Капиталистический мир для современного человека диктует особые требования, которые непосредственно связаны с денежными средствами. Так, основное правило заключается в том, чтобы рационально использовать материальные ресурсы, которые были накоплены за конкретный период ведения деятельности. Принцип действия подразумевает использование свободного капитала для увеличения активов и получения дополнительного дохода.

Для этого существуют различные инвестиционные направления, среди которых вкладчик может выбрать для себя максимально эффективный вариант. К примеру, вложиться в депозиты или акции крупной и активно развивающейся компании. Сегодня предлагается огромный выбор товаров, продуктов и услуг, позволяющих принести высокий доход. Каждый из них обладает своими особенностями, преимуществами и уровнем рентабельности.

Инвестиционный товар – это один из основополагающих терминов в общеэкономической практике. По мнению специалистов, данное понятие предназначено для буквального восприятия, а значит – оно определяет товары, которые были приобретены на финансовые средства от инвестирования. Их основная цель заключается в замене, обновлении и улучшении качеств основных ресурсов. Такие методы вкладчики применяют для совершенствования технологий производства. К продукции чаще всего относятся средства, полученные в результате строительной и машиностроительной деятельности.

С помощью инвестиционных товаров проводится модернизация на предприятии, увеличение производственных мощностей, а также рост количества изготавливаемой продукции. Среди них стоит выделить основные разновидности:

- Постройки и здания различной конструкции и технических характеристик. Это могут быть мастерские, фабрики, электроустановки, складские помещения, офисы и другие. Группа включает в себя многофункциональные строения, которые обеспечивают условия для полноценного функционирования предприятия.

- Транспортные магистрали. К данному виду коммуникаций относятся дороги для автомобильного и железнодорожного транспорта, также трубопроводы для перекачивания нефти, газа и продуктов нефтяной переработки.

- Линии производственных возможностей. В эту категорию входят комплекс промышленного оборудования и механические узлы, применяемые на предприятии для производства продукции.

- Исходные материалы и сырье. Группа включает в себя всевозможные ресурсы, которые принимает завод или цех для изготовления товара конечного потребления.

Начать инвестировать в товары можно только после изучения базовых понятий финансовой сферы. Отсутствие навыков и практики может привести к нерентабельности вложений и потери капитала. Также задача инвестора состоит в ознакомлении с ключевыми характеристиками объектов рассматриваемой деятельности, в частности отраслей, в которые предполагается вложить денежные средства.

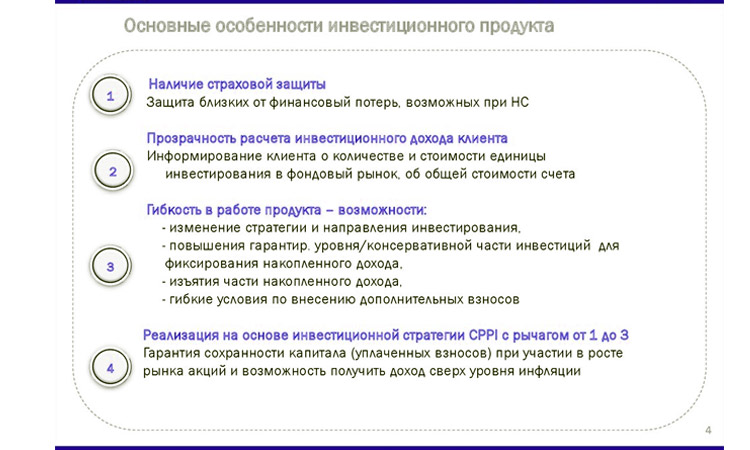

Особенности инвестиционных продуктов

После того как было установлено определение товаров инвестиционной деятельности можно приблизиться к продуктам данной сферы. Они представляют собой ресурсы, выступающие в качестве инструмента для вложения средств. То есть ими могут выступать любые объекты, которые инвестор может профинансировать за счет денег, имеющихся в его распоряжении.

Инвестиционные продукты являются главными активами для многих коммерческих инвесторов. К их числу относятся следующие ресурсы:

- депозиты и вклады в банковские организации;

- доли в паевых инвестиционных фондах;

- ПАММ-счета;

- все виды ценных бумаг (акции, фьючерсы, облигации и другие).

В праве вкладчика финансирование тех направлений финансового рынка, которые подходят под его требования, а также имеют баланс между уровнями доходности и рискованности. Именно поэтому к выбору определенного инвестиционного продукта следует подойти с особой ответственностью и вниманием.

Инвестор должен иметь холодный ум и рассчитывать все шаги, учитывая наличие множества недобросовестных проектов и компаний, которые могут проводить незаконные манипуляции. Следовательно, для этого специалисты создали ряд правил, на которые рекомендуется полагаться при выборе объекта финансирования:

- Провести оценку надежности и существующих гарантий предприятия-эмитента. Вкладчик должен изучить репутацию банка, паевых инвестиционных фондов, микрофинансовых учреждений и брокерских площадок, с которыми планируется заключение сделки. Не стоит инвестировать средства в проекты, которые кажутся не достаточно безопасными.

- Вкладчик должен изучить официальные документы, относящиеся к инвестиционному продукту. В таком меморандуме обязаны указываться особенности объекта, которые отражают их привлекательность для потенциального инвестора. Кроме того, документ должен быть законодательно закреплен и располагать возможностями для проведения технического анализа очевидных рисков. Регистрация инвестиционных меморандумов осуществляется государственными органами надзора и контроля.

- Обратить внимание на качество услуг. Показатель обслуживания в банках или инвестиционных фондах имеет особое значение, так как хороший сервис располагает к дружеским и доверительным отношениям. Если сотрудники финансовой организации позволили вести себя некорректно, тогда лучше отказаться от идеи вкладывать в такую фирму денежные средства.

Каждый клиент должен учитывать, что инвестиционные продукты не застрахованы государствам. Из этого следует, что они могут утратить ценность, а значит, привести к потере суммы основных инвестиций. Также вкладчик должен помнить, что внушительная доходность инвестиций в прошлом периоде не есть гарантией прибыльности в текущем времени.

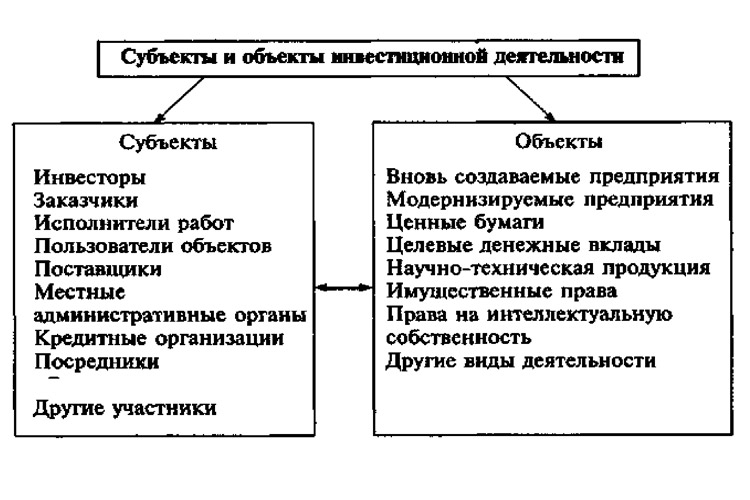

Основное понятие и субъекты инвестиционных услуг

В последнее время существует множество видов обслуживания в сфере капиталовложения. Инвестиционные услуги подразумевают комплекс операций, направленных для улучшения ведения финансовой деятельности субъектам рассматриваемого направления финансового рынка. Сервис может включать в себя различные аспекты и осуществляться в зависимости от конкретных целей инвестора. К организациям, предоставляющим инвестиционные услуги, могут относиться консалтинговые компании, банковские учреждения и брокерские конторы.

Цель работы консалтинговых агентств заключается в сборе, оценке и выдаче информации об интересующем финансовом активе или компании. Такие фирмы могут предоставлять широкий спектр услуг, например, высококвалифицированные специалисты готовы произвести результаты разработки определенной инвестиционной стратегии, включающей в себя такие показатели, как уровень вероятных рисков, анализ особенностей инвестируемой отрасли и другие значения.

Банковские организации предоставляют отдельный перечень услуг, который абсолютно отличается от предыдущего учреждения. К примеру, создание максимально комфортных условий для покупки или перепродажи акций, облигаций и прочих ценных бумаг. В этом случае государственный финансовый институт может выступить в качестве посредника или поручителя одной из сторон сделки, так как инвестирование является достаточно рискованным процессом. К банковским услугам также можно отнести:

- Выкуп акций на финансовой бирже и перепродажа их первому владельцу.

- Доверительное управление, подразумевающее передачу клиентом банку полномочий, которые связаны с управлением портфельными инвестициями. Задача учреждения состоит в изучении рыночной ситуации, а также осуществлении анализа движения тренда и колебания уровня риска.

- Принятие участия в слиянии крупных компаний и их модификации. Из этого следует, что при получении разрешения на управления активами клиента банк может искать покупателей для ценных бумаг, формировать стратегии и проекты по преобразованию организационной структуры.

Еще одним субъектом предоставления инвестиционных услуг является брокерская контора, деятельность которых направлена на обслуживание коммерческих капитала вкладчиков. В их обязанности входит создание инвестиционного портфеля, а также осуществление доверительного управления денежными средствами клиента. Перечень услуг обязательств между сторонами непреложно фиксируется в договоре о сотрудничестве. Так как брокерский сервис предоставляется на платной основе, то в соглашение прописывается и комиссионная плата за работу.

Исходя из вышеизложенной информации, стоит отметить, несмотря на различные нюансы, инвестиции являются выгодным капиталовложением, которое для максимально высокой доходности требует наличия гарантий. Однако понять какое направление финансового рынка есть эффективным и надежным возможно только с помощью практики и неоценимого опыта. Слепое и необдуманное инвестиционное решение в незнакомую сферу деятельности может привести к убыткам и банкротству.