Импорт пищевых добавок в россию

Центральное таможенное управление в целях систематизации вопроса по порядку и особенностям таможенного оформления и таможенного контроля (в части соблюдения при этом мер нетарифного регулирования) ввозимых на территорию Российской Федерации пищевых добавок и биологически активных добавок информирует.

Справочно:

— пищевые добавки — природные или искусственные вещества и их соединения, специально вводимые в пищевые продукты в процессе их изготовления в целях придания пищевым продуктам определенных свойств и (или) сохранения качества пищевых продуктов (в соответствии со ст. 1 Федерального закона от 02.01.2000 N 29-ФЗ «О качестве и безопасности пищевых продуктов»);

— биологически активные добавки — концентраты натуральных или идентичных натуральным биологически активные вещества, предназначенные для непосредственного приема или введения в состав пищевых продуктов с целью обогащения рациона питания человека отдельными биологически активными веществами или их комплексами (в соответствии с п. 1.1 Положения о порядке экспертизы и гигиенической сертификации биологически активных добавок к пище, утвержденного приказом Минздрава России от 15.04.97 N 117).

Конкретизированный перечень продукции, относящейся к указанным категориям добавок, приведен в приложении к настоящему письму.

Согласно статьям 10, 17 Федерального закона от 02.01.2000 N 29-ФЗ «О качестве и безопасности пищевых продуктов» пищевые добавки и биологически активные добавки, в том числе ввозимые в Российскую Федерацию, подлежат государственной регистрации, осуществляемой уполномоченным федеральным органом исполнительной власти по государственному санитарно — эпидемиологическому надзору (Департамент государственного санитарно — эпидемиологического надзора Минздрава России), что с учетом статьи 130 Таможенного кодекса Российской Федерации означает: выпуск указанных товаров на таможенную территорию Российской Федерации может быть осуществлен только при условии представления соответствующих разрешительных документов, свидетельствующих о проведении указанного вида государственного контроля.

Такими документами являются:

— санитарно — эпидемиологическое заключение Госсанэпидслужбы России на пищевые добавки; код вида документа 6041;

— регистрационное удостоверение Минздрава России (подписывается Главным государственным санитарным врачом Российской Федерации) на биологически активные добавки; код вида документа 6042.

Условие обязательного представления при таможенном оформлении ввозимых пищевых добавок и биологически активных добавок санитарно — эпидемиологического заключения и регистрационного удостоверения соответственно определено в письме ГТК России от 29.05.98 N 07-16/11103 «О таможенном оформлении пищевых добавок».

При решении вопроса возможности использования данных разрешительных документов в качестве основания выпуска товаров для свободного обращения в обязательном порядке осуществляется проверка:

— соответствия сведений о товаре, заявленных в графе 31 ГТД и / или содержащихся в других определяющих поставку товара документах, сведениям, приведенным в предъявленном разрешительном документе (условие однозначной идентификации товара по его наименованию и изготовителю обязательно);

— срока действия предъявленного разрешительного документа (использование при таможенном оформлении санитарно — эпидемиологического заключения и регистрационного удостоверения, срок действия которых истек на день принятия ГТД к таможенному оформлению, недопустимо).

Представление данных разрешительных документов для целей таможенного оформления осуществляется в соответствии с пунктами 19, 20 Правил приема грузовых таможенных деклараций, утвержденных приказом ГТК России от 29.11.2002 N 1284.

———————————

При заявлении данных документов под номером 6 графы 44 ГТД согласно Классификатору видов документов, используемому при заявлении сведений в графе 44 ГТД, утвержденному приказом ГТК России от 23.08.2002 N 900.

Пищевые добавки:

— консерванты;

— антиокислители;

— улучшители хлеба;

— вещества, препятствующие комкованию;

— эмульгаторы;

— эмульгирующие соли;

— загустители, желирующие агенты;

— стабилизаторы;

— уплотнители;

— пенообразователи;

— пеногасители;

— влагоудерживающие агенты;

— разрыхлители;

— растворители — эстрогенты;

— растворители — носители;

— наполнители;

— газоупаковочные, пропелленты;

— регуляторы кислотности;

— кислоты;

— красители;

— подсластители;

— усилители вкуса и аромата;

— глазирователи;

— ароматические основы;

— ароматические смеси;

— эссенции;

— композиции душистых веществ пищевые;

— чаи фруктовые и травяные;

— ферментные препараты;

— сорбенты;

— флокулянты;

— коагулянты;

— ионообменные материалы;

— мембраны;

— фильтрующие материалы;

— катализаторы;

— стартовые культуры, бактериальные закваски;

— комплексные, комбинированные, функциональные и технологические;

— обогатители (премиксы) для промышленного обогащения пищевых продуктов макро- и микронутриентами.

Биологически активные добавки к пище на основе:

— белков, аминокислот и их комплексов;

— эссенциальных липидов (растительных масел, рыбьего жира);

— углеводов и сахаров, меда, сиропов и др.;

— пищевых волокон;

— чистых субстанций макро- и микронутриентов, биологически активных веществ или их концентратов с использованием различных наполнителей;

— природных минералов, в т.ч. мумие;

— пищевых и лекарственных растений, в т.ч. цветочной пыльцы;

— переработки мясомолочного сырья, субпродуктов, членистоногих, земноводных, продуктов пчеловодства;

— рыбы, морских беспозвоночных, ракообразных, моллюсков и др.;

— растительных организмов моря;

— пробиотических микроорганизмов;

— одноклеточных водорослей;

— дрожжей.

Заместитель

начальника службы федеральных

таможенных доходов Управления

полковник таможенной службы

А.М. Быков

Приложение

к письму Центрального

таможенного управления

от 22 апреля 2003 г. N 67-16/9349

Источник: СПС «КонсультантПлюс: МоскваПРоф, www.elcode.ru

| Издавший орган | Тип документа | Номер документа | Дата документа |

10.02.2019

С целью формирования статистической информации по рынку пищевых ингредиентов, а также определения основных индикаторов (объемы рынка по группам продукции, по секторам пищевой промышленности, по импорту/экспорту, основные производители поставщики/получатели и проч.) и обеспечения участников СППИ аналитическими данными, дирекцией Союза с 2016 г. на постоянной основе проводится работа по подготовке ежегодных отчетов по обороту продукции отрасли на основании данных Федеральной таможенной службы.

Удельный вес применения пищевых ингредиентов в зависимости от технологической функциональности при производстве пищевой продукции составляет от 0,5 до 20 %, что на первый взгляд не является весомым, но с учетом субъективных факторов (экономической ситуации, санкционных мер, колебаний курсов валют, логистической составляющей при поиске альтернативных поставок ингредиентов из Европы) себестоимость продукции и рентабельность имеют высокую зависимость от цен на ингредиенты, их доступности, что в последствии, отражается на ценообразовании продовольственных и потребительских товаров.

Сегментирование рынка пищевых ингредиентов представлено следующими разделами:

— ароматизаторы (в т.ч. эфирные масла, вкусоароматические вещества и препараты);

— пищевые добавки (индивидуальные вещества различных функциональных классов – красители, консерванты, антиокислители, регуляторы кислотности, стабилизаторы/загустители, эмульгаторы, глазирователи, подсластители, усилители вкуса и аромата, комплексные добавки и др.);

— технологические вспомогательные средства (ферменты, разделители и смазки, упаковочные газы).

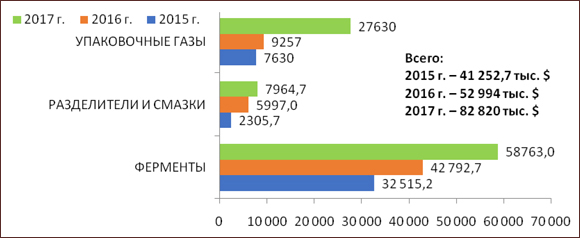

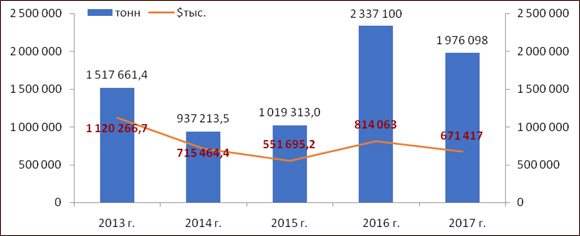

Российский рынок пищевых ингредиентов характеризуется высокой импортозависимостью. Аналитика рынка, проведенная на основании данных ФТС и экспертной оценки, констатирует сохранение высокой доли импорта, как для индивидуальных компонентов (пищевых добавок, ароматизаторов, технологических вспомогательных средств, в т.ч. ферментных препаратов), так и полифункциональных ингредиентов, что выявляет одну из системных проблем перерабатывающей промышленности РФ — практическое отсутствие производства пищевых ингредиентов. Так, по итогам 2017 года в стоимостном выражении — около 131,3 млрд руб. (1,873 млрд $), в натуральном — 509,5 тыс. т, что существенно ниже данных 2016 года (141,5 млрд руб./2,106 млрд $ и 720,5 тыс. т) и, возможно, обусловлено колебаниями показателей производства пищевой продукции в различных отраслях (рис. 1).

Рис. 1. Динамика импорта пищевых ингредиентов в РФ в 2013 – 2017 гг.

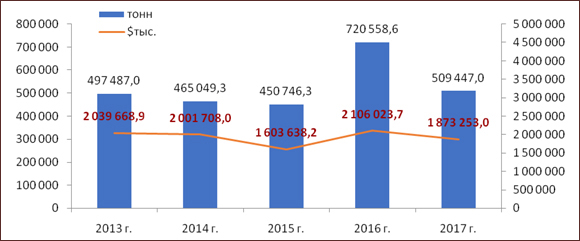

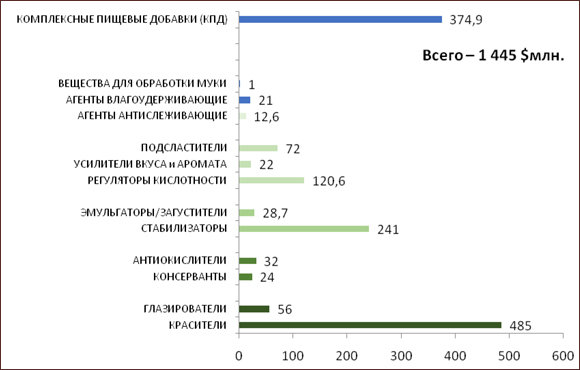

Большая доля импорта ингредиентов в 2017 году приходится на пищевые добавки 1,446 млрд $ (442,1 тыс. т) и ароматизаторы 344,5 млн $ (29,3 тыс. т) (рис. 2).

Рис. 2. Структура импорта пищевых ингредиентов в РФ в 2013 – 2017 гг., $ тыс.

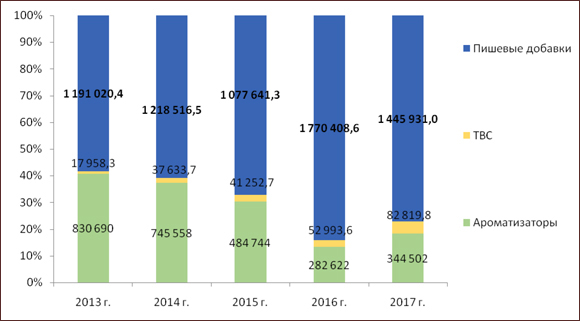

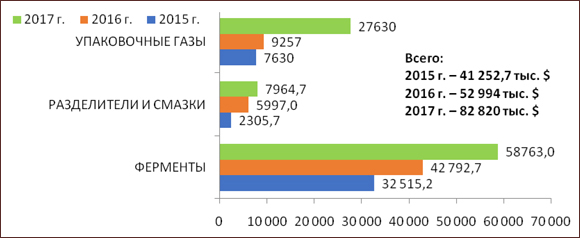

Доля технологических вспомогательных средств составляет 82,8 млн $ (38 тыс. т), из них около 59 млн $ (8 тыс. т) приходится на ферментные препараты и 8 млн $ (4,3 тыс. т) на разделители и смазки, при этом наблюдается значительный рост в натуральном объеме сегмента разделители (в 3 раза по сравнению с данными 2016 г.) и увеличение сегмента ферментные препараты (в 1,2 раза по сравнению с 2016 г.).

Рис. 3. Структура импорта технологических вспомогательных средств в РФ В 2015-2017 гг., $ тыс.

Большая доля в структуре импорта пищевых добавок в натуральном выражении приходится на комплексные пищевые добавки 67,6 тыс. т (375 млн $); регуляторы кислотности 100,5 тыс. т (120,6 млн $), среди которых лидирует лимонная кислота и ее соли (41 и 6,6 тыс. т соответственно) и молочная кислота и ее соли (5,7 и 0,4 тыс. т соответственно); красители 69,2 тыс. т (485,5 млн $), при этом импорт натуральных красителей и экстрактов увеличился до 79% (в 2016 г. — 60 %) (рис. 4).

Рис. 4. Структура импорта пищевых добавок в РФ в 2017 г., $ млн

В группе стабилизаторов общий объем импорта составил 61,4 тыс. т (197,6 млн $) и большую долю занимают модифицированные крахмалы (32,3 тыс. т), пектины (3,85 тыс. т), гуровая камедь (2,9 тыс. т), каррагинан (1,9 тыс. т). Объемы поставок подсластителей составили около 42 тыс. т (71,6 млн $): наибольшие объемы приходятся на сорбит и сорбитовый сироп (около 25,6 тыс. т), мальтит и мальтитный сироп (около 6,2 тыс. т), ксилит (4,13 тыс. т) и изомальт (2,6 тыс. т).

Хотя общие данные по экспорту пищевых ингредиентов и выглядят внушительно (1976 тыс. т на сумму 671 млн $), но сформированы за счет экспорта упаковочных газов (697 т/263 млн $) и регуляторов кислотности (1220 т/284 млн $ – в основном Е338, Е341, Е501, Е514 и 517 и проч.), производство которых осуществляется на внутреннем рынке. Доля экспорта ароматизаторов незначительная, порядка 18 млн $ (рис. 5).

Рис. 5. Динамика экспорта пищевых ингредиентов из РФ в 2013 – 2017 гг.

Учитывая все увеличивающиеся объёмы потребления пищевых ингредиентов и высокую импортозависимость пищевой и перерабатывающей промышленности от их поставок, что убедительно подтверждают статистические данные импорта, необходимость развития этого сектора экономики очевидна и требует ускоренных решений по организации производства пищевых ингредиентов в РФ, особенно в части индивидуальных пищевых добавок и сырьевых компонентов, что будет способствовать не только развитию технологий и экспортному ориентированию рынка АПК, но и переходу пищевых предприятий на продукцию отечественных производителей ингредиентов и увеличению доли локализации предприятий по сырьевой составляющей.

Производство продуктов питания тесно связано с применением веществ, придающих запах и позволяющих создать необходимые органолептические свойства, – вкусоароматических добавок натурального и синтетического происхождения, позволяющих воссоздать привлекательный запах продукта, который был до технологической обработки. Ароматизаторы относятся к пищевым микроингредиентам и активно используются в производстве алкогольных и безалкогольных напитков, детском питании, кондитерских изделиях, мороженом, йогуртах, снеках. Непосредственно ароматизаторы составляют 27% всех используемых в производстве добавок. Основная масса закупок микроингредиентов для продуктов питания осуществляется представителями из развитых стран североамериканского континента и Евросоюза. По данным РБК.Research ежегодный прирост рынка этой категории составляет 3-5%.

Определение и классификация ароматических микроингридиентов

Ароматические добавки используются не только в промышленности продуктов питания, но при производстве гигиенических средств, лекарственных препаратов, кормов для домашних животных.

Ароматизаторы нельзя применять в больших концентрациях, так как запах становится неестественно концентрированным, что делает продукт непривлекательным для потребителя. Категорически запрещено применение ароматических добавок с целью сокрытия запахов и признаков, указывающих на порчу продукта

Ароматизаторы – вещества, предназначенные для восстановления или коррекции запаха продуктов, предназначенных для употребления в пищу. «Пищевой ароматизатор» (food flavouring) и требования к его качеству и составу регламентируются ГОСТ Р 52464–2005.

Типы ароматических веществ:

- технологическими/реакционным – произведённые путем синтеза;

- сложносоставными – представлять собой смеси или препараты;

- натуральными;

- коптильными – концентраты продуктов дымов;

- искусственными – из синтетических аналогов;

- идентичными натуральным.

При производстве сырье может подвергаться физическим, биотехнологическим и традиционным способам переработки.

Ароматизаторы – добавки, повышающие органолептические свойства конечного продукта, но сами не используются для непосредственного употребления в пищу

Классификация ароматизаторов

- По способу получения: реакционные или технологические, композиционные (включают сочетание отдельных веществ и смесей), коптильные.

- По сферам использования: масложировые продукты, кондитерские изделия, гастрономия, напитки.

- По форме выпуска: жидкость, порошок, пасты, эмульсии.

Специфика рынка в РФ

Показательными для российских производителей стали антисанкционные меры 2014 года. Изначально микроингредиенты попали в перечень запрещённой к ввозу продукции благодаря постановлению Правительства РФ № 77 от 07.08.2014, из-за чего российские производители продуктов питания оказались в довольно сложной ситуации – ведь импорт ароматизаторов и сырья для их производства составляет порядка 90%. Результат этого «эксперимента» продемонстрировал важность ароматических микроингридиентов в производстве продуктов питания, но и необходимость скорейшего развития собственного конкурентоспособного сектора.

В стоимостном выражении в структуре глобального рынка на долю российского приходится 9-10%. Прирост составляет в среднем 7% в год. В значительной степени на развитие российского рынка влияет динамика мировых показателей, а также интенсивность внутреннего роста сектора и потребительского спроса. В числе потребителей выступают:

- рядовые покупатели, приобретающие готовую продукцию с применением ароматизаторов, чьи предпочтения формируют особенности спроса;

- производители пищевых продуктов, формирующие требования к составу вкусоароматических добавок, их органолептических свойств.

В отрасли продуктов питания наблюдается тенденция роста, однако кризис 2009 года значительно замедлил показатели развития. Платежеспособность населения и предприятий-производителей значительно снизилась. В виду тенденции большим спросом пользуются микроингредиенты из суррогатов и дешевого сырья. Такая ситуация затрудняет возможность создания более конкурентоспособной продукции для экспорта и внутреннего рынка. Даже имея сырье, производители не имеют возможности его качественной переработки.

В России все предлагаемые производителями ароматические добавки проходят экспертизу в Роспотребнадзоре и НИИ питания. Наши требования к безопасности более жесткие в сравнении с США и странами Европы, что делает продукт более привлекательным для потребителя.

Отличия российского рынка

Для сектора характерна ориентация на внутренние потребности в совокупности с высокой зависимостью от иностранных поставщиков. Привязка стоимости закупаемых ингредиентов к курсу валют может серьезно отражаться на стоимости и объемах закупок, а также на итоговой стоимости товаров уже отечественного производства. Тем не менее цены на добавки, формирующие запах отличаются значительной стабильностью, что позволяет прогнозировать затраты на закупки.

- Импортозависимость – однако теперь тенденции сдвигаются в сторону приобретения не готовой продукции, а сырья с дальнейшей переработкой на местных производствах.

- Преобладание внутреннего потребления над экспортом – наши товары уходят прежде всего на Украину, Узбекистан, Казахстан, но в общей сложности экспорт не превышает 2-3%.

- Импорт осуществляется преимущественно из Китая (29%), для которого характерно расширение производств, что существенно отображается на привлекательной закупочной стоимости по сравнению с США и транами ЕС. Тем не менее, на втором месте по востребованности ароматизаторы из Германии, на третьем – американские аналоги. Совсем отказаться от более дорогих брендов нельзя, ввиду их высокого качества, аналогов которым азиатские партнеры представить не могут.

- Участие государства в развитии сектора преимущественно заключается в контрольно-надзорных мероприятиях, составлении технических требований к производимой продукции.

Рынки-лидеры ароматических микроингредиентов

Внутри глобального рынка ароматических добавок на первых позициях КНР и Соединенные Штаты Америки. В период с 2013 по 2017 год объемы продаж на мировом рынке увеличился с 8,7 миллиардов долларов до 10,7 миллиардов. Наиболее востребованы ароматические добавки при производстве:

- разнообразного мороженое и молочной продукции (йогуртов, молочных коктейлей, десертов) (20,9%);

- алкогольных и безалкогольных напитков (31,3%);

- снеков (чипсов, сухариков) и кондитерских изделий (13,4%).

Отечественные производители стремятся занять дефицитную нишу и снизить зависимость от западных поставщиков. Этим обусловлен интенсивный рост российского рынка, чьи показатели выше общемирового и оцениваются за период в 1 год до 10-15%.

Изменение ситуации в рамках мировом рынке

Первое полугодие 2018 года продемонстрировало изменения в сегменте традиционных ароматов. Вместо «чистого вкуса» крупные игроки-производственного сектора отдают предпочтение реорганизации основной базы и берут курс на целостную концепцию вкуса. Givaudan и IFF диверсифицируют портфели, а Firmenich создает платформу Clean Label & Natural.

- 2017 год показал рост рынка вкусоароматики на 4,6% в сравнениии с 2016 годом.

- Эксперты IAL Consultants прогнозируют дальнейший среднегодовой рост на 4,9%, что к 2022 году приведет к увеличению стоимости рынка до 36 миллиардов долларов.

- Сегмент ароматизаторов на общем мировом рынке составляет порядка 44%.

Изменения в секторе производства ароматизаторов показали серьезную зависимость от потребительского спроса. Серьезно тормозят развитие рынка потребительские фобии – покупатели могут отвергать качественные предложения, основываясь на неверных представлениях, либо давно устаревших данных. Такое отношение подтверждают исследования предпочтений:

- указание на этикетке «натурального ароматизатора» делает продукт привлекательным для 71% покупателей;

- при указании, что натуральный ароматизатор дополнен искусственным – привлекательность продукта снижается до 46%.

Переход от синтетических добавок к натуральным должен также сопровождаться просветительской работой производителей. Потенциальные покупатели должны понимать, что полученные из натурального сырья добавки – это концентраты полезных и безопасных веществ, очищенных от балласта примесей.

Роль ароматизаторов в концепции ЗОЖ

Наблюдается активная натурализация пищевых добавок, в частности замена синтетических аналогами на основе эфирных масел. Покупатели рассматривают продукты с точки зрения индикаторов уровня жизни и стиля. Теперь аромат обязан воспроизводить натуральный запах, создавать позитивный эмоциональный фон, способствовать поддержанию красоты, здоровья и способствовать увеличению продолжительности жизни. Составляющие продуктов питания должны быть полезными и безопасными.

Мировые и российские производители ориентируются на актуальную потребность конечного потребителя в высококачественных товарах на основе органического сырья.

Основные тренды:

- рост спроса на ингредиенты растительного и животного происхождения;

- экологическая безопасность и устойчивость.

От производителей требуется восполнять природные ресурсы, а не только использовать натуральные ингредиенты и перерабатывать их безопасным для экологии способом.

Натуральные ароматизаторы занимают все большую долю сектора производства, в период 2007-2013 года темпы роста составляли в среднем 8,7% в год. Однако, на рынке сырья отражается нестабильность, стоимость натуральных ингредиентов выше, чем на синтетические аналоги. Говорить о полном вытеснении с рынка синтетических ароматизаторов нельзя, так как они позволяют держать конечную стоимость продуктов на доступном для покупателей уровне.

Итоги

Так как основная масса поступающих в Россию ароматизаторов производится зарубежными гигантами, работающими через филиалы, либо дилерские центры, отечественные компании оказываются в зоне существенного риска. Отечественные производители еще не владеют в совершенстве технологиями производства и зависимы от зарубежных поставщиков сырья, у нас отсутствуют реальные налоговые послабления со стороны государства. Также в меньшей степени развивается направление Research&Development (R&D), способствующее восполнению ресурсов, сохранению окружающей среды и привлечению инновационных технологий при поддержке научных институтов и государства как в других странах.

Стимулирующим к развитию фактором является рост пищевой промышленности в целом, а также потребительский спрос на качественные и безопасные товары из экологичного и безопасного сырья. Политика импортозамещения стимулировала интерес отечественных производителей в формировании собственной ниши, которая бы удовлетворяла спрос отечественных пищевых производителей в полном объеме и была бы конкурентоспособной для экспортных поставок.

Текст: ГК «СОЮЗСНАБ»